No início era o escambo.

As pessoas trocavam entre si mercadorias, de acordo com as suas necessidades de sobrevivência. Mas logo ficou claro que aquilo era muito inconveniente. Além de ter que encontrar alguém que precisasse exatamente daquilo que você tinha para trocar, muitas vezes era difícil fazer o “match” exato entre as quantidades a serem trocadas. Enfim, chegou-se à conclusão que, com o escambo, a civilização não avançaria.

Aos poucos, mercadorias de ampla aceitação começaram a fazer o papel de meio de troca. Por exemplo, o sal. Ou o ouro. Por algum motivo, todo mundo aceitava sal ou ouro. Assim, essa mercadoria-padrão fazia o papel de meio de troca intermediário entre as mercadorias a serem trocadas.

Mais um pouco, e alguém teve a ideia de criar recibos que representavam essas mercadorias. Desse modo, não era necessário levar o ouro para lá e para cá. Bastava levar os recibos, que eram lastreados no ouro. Ou seja, os recibos eram a mesma coisa que o ouro, porque qualquer um podia ir até o custodiante do ouro e trocar o recibo pelo ouro. Isto permitiu que a marcha civilizatória deslanchasse.

No filme 2001: Uma Odisseia no Espaço, um grupo de macacos domina a tecnologia e acaba com a raça do grupo inimigo. A cena é antológica: um macaco mata o outro com um porrete (a tecnologia recém-criada), lança o porrete para o céu, e aquele porrete se transforma em uma estação espacial, significando a evolução da tecnologia desde aquele porrete primal.

Não sou nenhum Stanley Kubrick, mas vou pedir licença aos leitores para lançar mão do mesmo truque: vou jogar para cima os recibos que representam ouro, e eles se transformam no atual sistema financeiro global, em que os Bancos Centrais emitem moeda lastreada na confiança nos governos. Isso vai me poupar bastante trabalho e permitir que cheguemos mais depressa ao que interessa.

O que é uma moeda?

Uma moeda representa, antes de tudo, confiança. Confiança de que terá valor no momento de sua troca por uma mercadoria. O lastro da moeda não é mais a confiança de que existe uma quantidade de ouro correspondente. O lastro das moedas modernas é a confiança de que o governo que a emite não vai abusar de seu direito de emitir moeda.

Um governo distribui papeis pintados para a população e diz: “vocês podem aceitar esses papeis pintados para fazer transações entre si. Eles estão lastreados na produção de bens e serviços do país. A quantidade de moeda é mais ou menos constante em relação ao valor desses bens e serviços, de modo que, quando você receber esse papel pintado, ele valerá uma fração desses bens e serviços. Ou seja, não vamos imprimir papeis à toa, para financiar nossos próprios gastos, fazendo de conta que existe produção para lastreá-los”.

Inflação, no final do dia, é um fenômeno monetário: excesso de papel pintado em relação à produção de bens e serviços. Em um mundo digital, em que grande parte da moeda é escritural (olá, PIX!), nem tinta precisa gastar.

Mas este post não é sobre inflação. Este post é sobre algo que tem a pretensão de ser uma moeda: o bitcoin. Ou, para ser mais genérico, as criptomoedas.

Criptomoedas não são apenas moedas digitais. Ou melhor, ser uma moeda digital não define completamente as criptomoedas. Como disse acima, todas as moedas hoje são, em grande parte, escriturais. Ou seja, também são bits em uma transmissão eletrônica. O que distingue, então, as criptomoedas das moedas emitidas pelos Bancos Centrais? Justamente o fato de não serem emitidas por nenhum Banco Central.

Enquanto os Bancos Centrais emitem moedas discricionariamente, seguindo (ou não) certas regras de boa governança, as criptomoedas são criadas com base em algoritmos muito bem definidos. Basta acertar a regra definida pelo algoritimo, e… voi lá! qualquer um consegue “criar” uma moeda. Piece of cake.

Vamos parar por um momento e voltar para a nossa infância. Todo mês de junho, tínhamos na escola as indefectíveis festas juninas. Eu detestava dançar quadrilha, mas gostava de brincar nas barracas de jogos e comer os doces e salgados. Para organizar a bagunça, era comum haver um caixa centralizado, onde as pessoas compravam as fichas que eram gastas nas barraquinhas. Assim, as barracas não precisavam lidar com o dinheiro vivo, arrumar troco, essas burocracias.

Os organizadores das festas juninas não sabiam, mas estavam criando uma moeda. Uma moeda de circulação restrita, é verdade, só sendo aceita nas barraquinhas. Mas, ainda assim, uma moeda mais valiosa do que o bitcoin. Por quê? Porque o dinheiro da festa junina tinha alguma aceitação na troca por mercadorias de verdade. O bitcoin não tem nenhuma. Zero.

Você, detentor de bitcoin, tente comprar alguma coisa com a sua moeda. Sim, há algumas empresas que aceitam bitcoins como pagamento pelos seus produtos e serviços. O problema, para essas empresas, é a altíssima volatilidade do valor do bitcoin. Não é que essas empresas aceitam o bitcoin como um meio de troca. Essas empresas são, elas mesmas, traders de bitcoin. Não vão conseguir usar os bitcoins que recebem para tocar os seus negócios. Ou esses bitcoins serão vendidos rapidamente, ou farão parte de uma carteira especulativa de longo prazo. Elon Musk sacudiu os mercados ao anunciar (e depois “desanunciar”) que a Tesla comprou bitcoins para a sua tesouraria. Nada mais adequado para um empresário que nasceu para fazer barulho. Mas, de prático, isso tem muito pouco.

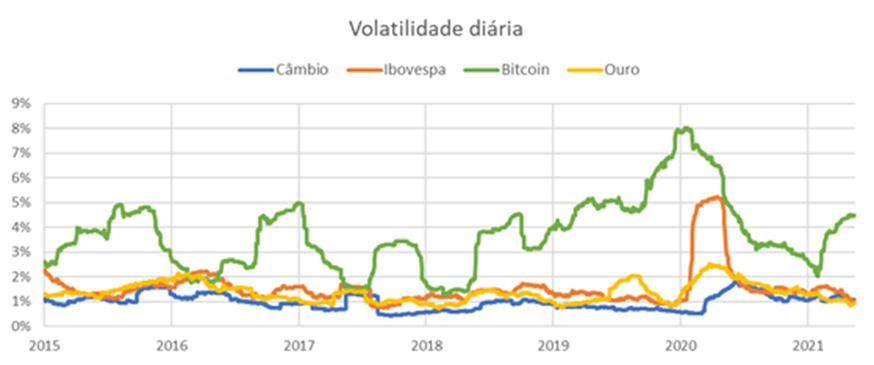

Como estava dizendo, hoje é impossível usar o bitcoin para qualquer coisa prática. O gráfico a seguir mostra o porquê.

Neste gráfico, plotamos a volatilidade do câmbio entre o real e o dólar, do Ibovespa, do bitcoin e do ouro. A volatilidade é medida pelo desvio-padrão dos retornos. Em palavras simples, esse número mede quanto se pode esperar que o ativo se valorize ou desvalorize em um dia, com mais ou menos 70% de probabilidade. Você acha que a bolsa é volátil? É porque não viu o bitcoin! Em média, desde 2015, a volatilidade do bitcoin rodou por volta de 3,5% ao dia, contra cerca de 1,5% da bolsa. Isso significa que, em um determinado dia, podemos esperar que a bolsa suba ou caia até 1,5% em 70% dos dias, enquanto o bitcoin pode subir ou cair até 3,5% no mesmo período!

Agora, imagine o seguinte: você entra na padaria e compra pães e frios. A conta fica em R$ 25. No entanto, ao invés de oferecer reais, você oferece como pagamento uma ação da Petrobrás (digamos que fosse possível transferir essa ação de maneira fácil e sem burocracia para a conta do dono da padaria – uma espécie de PIX de ações). O dono da padaria, se fosse louco de aceitar, teria que vender a ação rapidamente, para evitar o risco de perder aquele dinheiro. Ah, sim, ele poderia ganhar também, se a ação se valorizasse. Mas o negócio do dono da padaria é a padaria, não especular com ações. Esse é justamente o problema do bitcoin: a sua volatilidade inviabiliza, hoje, o seu uso como moeda de troca. Somente outros especuladores poderiam aceitá-lo como forma de pagamento.

Se hoje as criptomoedas não são um meio de pagamento, o que são então? O que faz com que as pessoas se interessem em fazer um mercado de criptomoedas, se não servem para absolutamente nada? A resposta é simples: hoje não servem, amanhã, quem sabe…

A aposta é que, no futuro, as criptomoedas serão amplamente aceitas como meio de troca. E, portanto, também servirão como reserva de valor. A função de reserva de valor deriva do fato de que a moeda tem valor como meio de troca por mercadorias. Se um dia ficar claro para todos que as criptomoedas nunca poderão ser usadas como meio de troca, o seu valor imediatamente colapsará para zero. Valerão tanto quanto dinheiro de banco imobiliário. Portanto, o seu valor hoje é função da expectativa de que, um dia, serão amplamente aceitas para fazer transações. Este cenário é possível?

Possível é. Provável, já são outros quinhentos. O que faz com que o dólar seja amplamente aceito como meio de troca? Em última análise, a credibilidade do governo norte-americano. É ele que garante o poder de compra da moeda. O dólar não será confiscado, nem perderá o seu valor ao longo do tempo em função de uma inflação galopante. Essa é a crença generalizada. E o bitcoin? O que garante o bitcoin?

Pela sua própria natureza, ninguém garante o bitcoin. Neste ponto, o bitcoin se parece com o ouro. Usa-se até o termo “mineração” para denominar a atividade de criação dos bitcoins e de “mineradores” aqueles que se dedicam a criar a criptomoeda. Vou especular um pouco. O ouro deve ter sido, a seu tempo, o que é o bitcoin hoje. No início, todos ficariam desconfiados em aceitar aquele metal como meio de pagamento de mercadorias. Afinal, o que faz do ouro ser tão especial, a não ser o fato de não enferrujar (a prata também não enferruja) e poder ser usado para compor lindas joias? (os diamantes também servem para isso). A rigor, nada. Mas foi escolhido, ao longo do tempo, para ser a medida de reserva de valor, a ponto de constituir o padrão monetário dos países. O ouro chegou a ser a garantia de estabilidade das moedas nacionais. Foi somente em 1971 que os EUA abandonaram o “padrão-ouro”, deixando o dólar flutuar ao sabor das forças de mercado. Este abandono foi apenas a rendição a uma verdade que vale desde sempre: dinheiro é uma criação humana que representa mercadorias que têm valor para nós. Estabelecer o ouro ou qualquer outra referência a priori para o valor do dinheiro é um casuísmo que não tem base na realidade das coisas. O ouro, sendo usado como referência para tudo virou o rabo abanando o cachorro: ao invés de servir somente como um meio de troca conveniente, passou a servir como a referência universal de valor. Os países são diferentes entre si, têm produtividades diferentes, mas o padrão-ouro igualava os países artificialmente, através de cotações fixas de suas moedas em relação ao ouro. Não tinha como dar certo.

O bitcoin, obviamente, não tem a pretensão de se tornar o padrão monetário. Mas tem sim a pretensão de ser aceito como meio de troca. Voltamos, então, à questão: quem garante o bitcoin? Quem garante o valor do bitcoin? Quem garante que o bitcoin estará lá quando você precisar dele? Essas são questões que precisam ser respondidas antes de mais nada.

A volatilidade do bitcoin nada mais é do que reflexo das incertezas em relação a essas questões. O bitcoin é apenas um programa de computador que não representa nada. Seu apelo, o de ser uma moeda “descentralizada”, que não depende de nenhum Banco Central para ser emitida, é apenas uma jogada de marketing: o fato de não haver um Banco Central por trás, na verdade, é uma fraqueza, não uma força, do bitcoin.

Vivemos em um mundo de leis positivas. A autoridade mutuamente reconhecida garante a aplicação da lei. Se o seu dinheiro some da sua conta no banco sem ser sua culpa, o banco vai ressarci-lo (isso já aconteceu comigo três vezes). Há um sistema de leis que garante o seu dinheiro. E quanto mais sério for o país, quanto mais sólidas as instituições, mais garantido será o seu dinheiro. O bitcoin, por outro lado, só tem a garantia do algoritmo. Se o seu dinheiro sumir, for roubado, se você perder a senha, adeus. Não há ninguém a processar. Não há ninguém a apelar. Será este o futuro?

Mas vamos assumir que o algoritmo de criação dos bitcoins seja absolutamente à prova de fraudes. O único risco, portanto, seria perder a senha de acesso, o que, em tese, dispensaria um sistema de leis para garantir a propriedade. Resta, então, o risco de valor da moeda: o que garante o poder de compra do bitcoin?

Neste ponto, vamos voltar a fazer o paralelo com o ouro: o que determina o valor do ouro? Como diria o Silvio Santos, quando distribuía prêmios em ouro, “vale mais do que dinheiro!”

O ouro tem essa aura de coisa valiosa, principalmente em um mundo volátil como o que nós vivemos, mas isso ocorre simplesmente porque há um acordo tácito entre os seres humanos de que o ouro será sempre aceito como algo que tem valor. É o estranho caso de uma mercadoria que tem valor pelo simples fato de servir de reserva de valor, provendo aos seres humanos, por algum misterioso motivo, a sensação de segurança. Fomos ensinados, desde a mais tenra infância, a dar valor ao ouro. E é só por isso que o ouro tem algum valor, porque outros seres humanos, nas próximas gerações, serão ensinados a dar valor ao ouro, e poderemos vender o nosso ouro para esses outros seres humanos. E assim por diante.

Warren Buffet, um dos investidores mais bem-sucedidos da história e um dos homens mais ricos do mundo, não considerava o ouro como um investimento. Para Buffet, investimento é sinônimo de criação de valor. Se um investimento não cria valor, não é um investimento, simples assim. Uma frase resume o que ele pensava do ouro: “A ideia de tirar alguma coisa da terra, digamos, na África do Sul, transportá-la para os EUA e enterrá-la novamente, digamos, no Fort Knox, não me parece um investimento muito atrativo”.

Buffet dizia que as pessoas compram ouro porque esperam vendê-lo mais caro para alguém com mais medo do futuro. Neste ponto, se assemelha ao jogo do mico, em que os jogadores tentam passar a carta do mico para os seus oponentes.

O bitcoin tem exatamente a mesma natureza: não serve para nada, e as pessoas compram com a esperança de passar para frente a um preço maior. Quer dizer, nem todos fazem isso. Alguns realmente acreditam que o bitcoin será a base de um novo sistema monetário global. E esperam lucrar muito com isso.

A ambição das criptomoedas é atingir o status do ouro: um mecanismo de reserva de valor que não dependa da disciplina dos governos. Chegará lá? Só o tempo dirá.