Muito se tem falado sobre a sustentabilidade da dívida pública brasileira. As discussões se dão em torno da relação dívida/PIB, ou quanto a dívida representa do PIB. A ideia desse indicador é simples: como o PIB é o conjunto de todos os bens e serviços produzidos em uma economia, e a dívida pública será, no final do dia, paga com os impostos arrecadados, quanto maior o PIB maior será a capacidade do governo de arrecadar impostos para pagar a sua dívida.

Há dois conceitos de dívida: bruta e líquida. A dívida bruta é formada por todos os títulos emitidos pelo governo para financiar suas atividades. Quando você entra no Tesouro Direto, todos os títulos ali disponíveis para a compra fazem parte da dívida do governo. A dívida líquida, por outro lado, desconta as aplicações do governo, ou seja, as operações onde o governo é credor. Segundo dados de outubro de 2022, as dívidas bruta e líquida do governo eram as seguintes:

Dívida Bruta: R$ 7,298 trilhões (dívida interna: R$ 6,417 tri / dívida externa: R$ 0,881 tri)

Dívida Líquida: R$ 5,557 trilhões

A diferença entre dívida bruta e líquida (R$ 1,741 trilhões) se deve principalmente às aplicações em reservas internacionais, que somavam R$ 1,595 trilhões em outubro.

Daqui em diante, utilizaremos a dívida bruta como indicativo de endividamento do país. Este é o indicador normalmente usado pelos analistas, pois é muito difícil avaliar a liquidez dos ativos do governo. Será que o governo consegue se desfazer facilmente de suas reservas para pagar a sua dívida? Será conveniente fazer isso? No passado, o dinheiro emprestado pelo governo para o BNDES chegou a representar, em dinheiro de hoje, algo como R$ 800 bilhões. Quanto desse dinheiro poderia ser retomado para pagar a dívida? Questões desse tipo fazem com que a dívida bruta seja a preferida para se fazer análise da solvência de um país.

O mecanismo de evolução da relação dívida/PIB

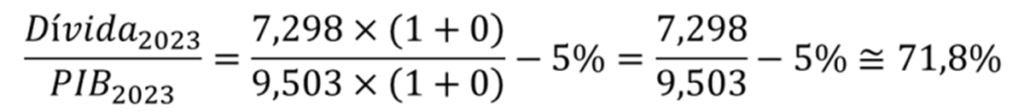

A relação dívida/PIB é matemática. Vimos acima que temos uma dívida bruta no valor de R$ 7,298 trilhões, o que, dividindo por um PIB de R$ 9,503 trilhões, significa 76,8% do PIB.

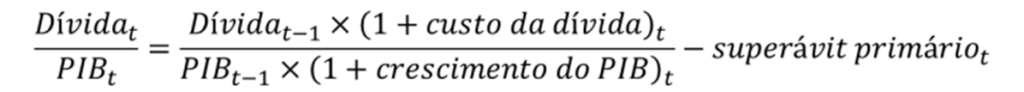

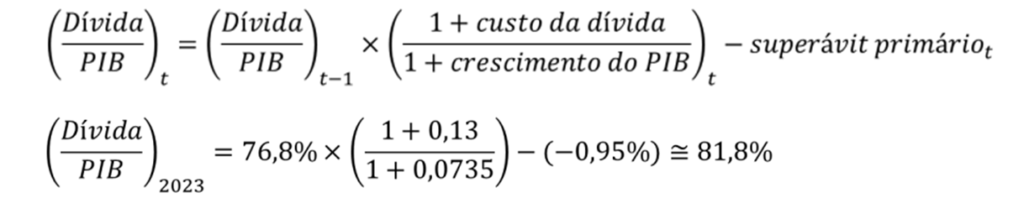

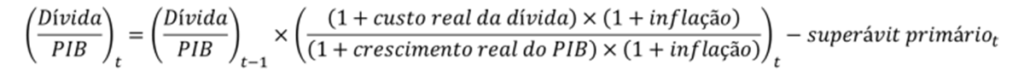

Os fatores que influenciam essa relação são os seguintes: custo da dívida, crescimento do PIB, e superávit primário. A fórmula é a seguinte:

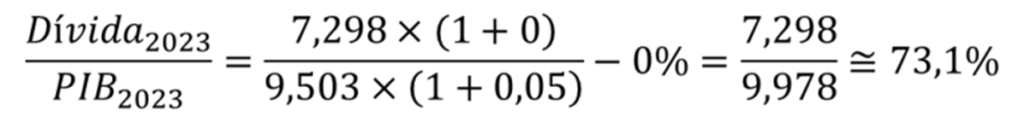

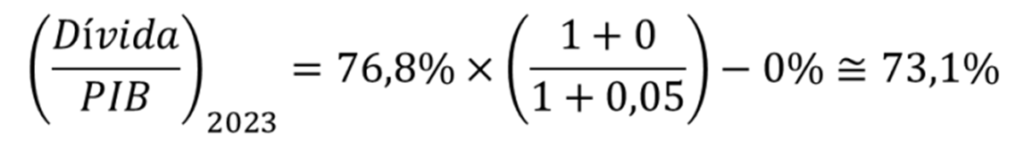

Ou, de outra forma:

Ou

Note, então, que, tudo o mais constante, um crescimento do PIB de 5% fez com que a relação dívida/PIB se reduza de 76,8% para 73,1%, uma redução de 5% (76,8%/73,1% – 1 = 5%) ou 3,7 pontos percentuais.

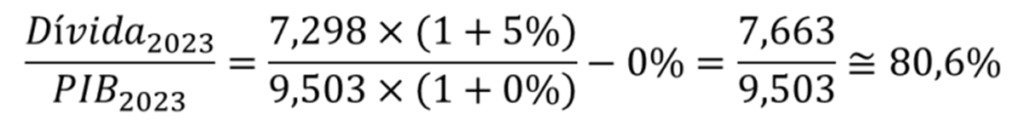

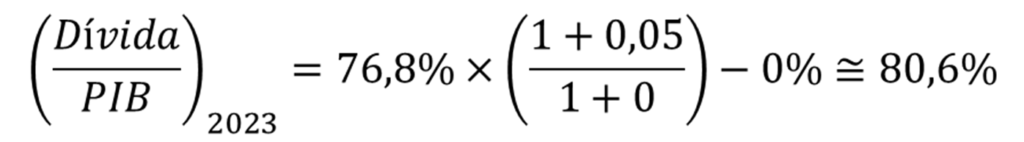

Podemos fazer o mesmo exercício para os juros. Digamos que o custo da dívida seja de 5% ao ano. Considerando crescimento zero e superávit primário zero, temos:

Ou

Temos então que a relação dívida/PIB cresceu de 76,8% para 80,6%, ou seja, 5% (80,6% / 76,8% – 1 = 5%), ou 3,8 pontos percentuais.

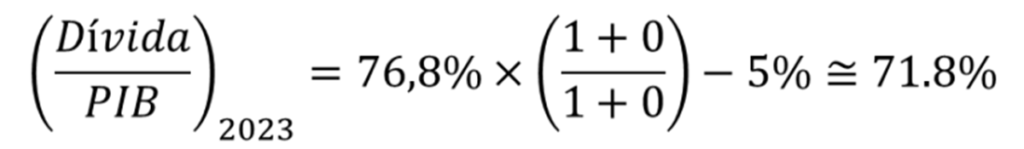

Por fim, vamos considerar que tanto os juros quanto o crescimento sejam zero, e o superávit primário tenha sido de 5% do PIB. Temos então:

Ou

Neste caso, a dívida foi reduzida em 5 pontos percentuais.

Agora que nos familiarizamos com a fórmula, vamos aplicá-la à vida real.

Estimando a relação dívida/PIB em 2023

Para estimar a relação dívida/PIB em 2023, precisamos de estimativas para o custo da dívida, para o crescimento do PIB e para o superávit primário em 2023. Vejamos cada um desses pontos.

Custo da dívida: o custo da dívida são os juros pagos pelo governo em sua dívida. A taxa Selic remunera somente uma parte da dívida (as LFTs), enquanto uma outra parte é indexada à inflação (NTN-B) e uma terceira parte é prefixada (NTN-F). O governo publica mensalmente o custo da sua dívida, que é uma composição dessas três partes. No relatório de outubro, o custo da dívida estava em 10% ao ano, que é uma composição dos 13,75% da Selic cobrada nas LFTs com taxas mais baixas dos títulos prefixados, vendidos ao público no passado. Qual será o custo da dívida em 2023? Certamente mais alto do que o nível atual, dado que os títulos prefixados, hoje, estão em nível mais alto do que no passado. Então, trabalharemos com um custo da dívida de 13% para 2023.

Crescimento do PIB: lembre-se que estamos trabalhando com o crescimento nominal do PIB (crescimento real + inflação). O relatório Focus do Banco Central estima um crescimento real de 0,75% para o PIB em 2023. O IPCA estimado pelo mesmo relatório é de 5,1%. No entanto, o IPCA é um índice de inflação ao consumidor, e não serve para os nossos objetivos aqui. Para calcular o crescimento nominal do PIB, precisamos usar um outro índice de inflação, chamado de deflator do PIB, que considera todos os preços da economia, na proporção em que cada produto ou serviço contribui para o PIB, historicamente, o deflator do PIB tem ficado cerca de 1,5 pontos percentuais acima do IPCA. Não é garantido, mas apenas uma aproximação. Assim, o crescimento nominal do PIB seria de 0,75 + 5,1 + 1,5 = 7,35%

Superávit primário: de acordo com o relatório Focus, o governo vai produzir um déficit primário em 2023 da ordem de 0,95% do PIB.

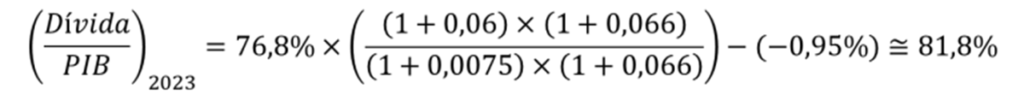

Podemos, então, aplicar a nossa fórmula:

Ou seja, se essas premissas estiverem corretas, a relação dívida/PIB do governo deverá crescer cerca de 5 pontos percentuais no ano que vem. Isso acontece por dois motivos:

- A taxa de juros é maior do que o crescimento da economia e

- Vamos produzir déficit primário.

Claro que isso não considera eventuais receitas extraordinárias, como dividendos de estatais ou privatizações. E não considera a mais extraordinária das receitas: a inflação.

A inflação entra no jogo

Até o momento, lidamos apenas com grandezas nominas, tanto juros quanto crescimento do PIB. Vamos reescrever a fórmula acima explicitando a inflação. Note que multiplicamos e dividimos pelo mesmo número, o que não muda o resultado final.

Note que substituímos o custo da dívida e o crescimento do PIB nominais por reais (após a inflação), e multiplicamos o resultado pela inflação. O resultado é exatamente o mesmo, apenas explicitamos a inflação na fórmula. Considerando uma expectativa de 6,6% de inflação (deflator do PIB) para 2023, temos juros reais de 6% (1,13/1,066)-1 e crescimento real de 0,75% (Relatório Focus).

Agora preste muita atenção, porque é neste ponto que a inflação trabalha a favor do governo.

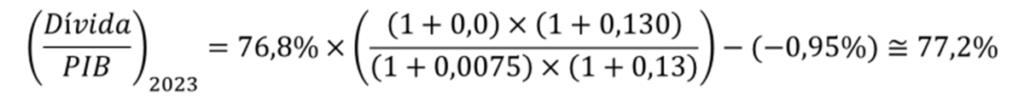

Imagine que a inflação de 2023 surpreenda para cima, e que o deflator do PIB feche não em 6,6%, mas em 13%. O que acontece com a relação dívida/PIB? Vamos por partes.

À primeira vista, poderíamos pensar que a inflação é neutra nessa fórmula, porque aumenta tanto o custo da dívida quanto o crescimento do PIB de maneira igual. Mas a economia não funciona desta maneira.

Quanto temos uma surpresa inflacionária, ela afeta inicialmente o PIB. O crescimento nominal do PIB aumenta imediatamente, porque o PIB é calculado com base nos preços das mercadorias e serviços vendidos.

Em segundo lugar, uma surpresa inflacionária afeta positivamente a arrecadação de impostos. Como os preços dos produtos e serviços são maiores, os impostos calculados sobre estes produtos e serviços aumenta. Portanto, a inflação, em um primeiro momento, ajuda a diminuir o déficit das contas públicas.

Agora é que vem o truque: a surpresa inflacionária não faz o custo da dívida aumentar em um primeiro momento. O que ocorre é que a taxa de juros real diminui. Ou seja, os credores da dívida, em um primeiro momento, perdem retorno real, mantendo o retorno nominal de seus investimentos. Vimos isso acontecer em 2021, quando a inflação surpreendeu para cima, mas o BC demorou a subir a taxa de juros. Resultado: rentabilidade real negativa (os investimentos perderam da inflação). Isso sempre acontece assim: quando ocorre uma surpresa inflacionária, o BC (e o mercado) demoram a se adaptar ao novo nível de inflação. Portanto, em um primeiro momento, a inflação ajuda a diminuir a relação dívida/PIB.

Vejamos na fórmula, em que consideraremos juros nominais constantes em 13% – portanto, juros reais de zero, e o mesmo déficit primário, só para medir o impacto na relação dívida/PIB somente em função da surpresa inflacionária.

Observe como a relação dívida/PIB mal subiu, mesmo produzindo um déficit primário de 0,95%. Esta é a mágica da surpresa inflacionária!

Claro que este jogo não termina em um ano. No ano seguinte (2024), com a surpresa inflacionária, o BC se move aumentando a taxa Selic e o mercado se movo, pedindo juros mais altos para rolar a dívida. É o que vamos viver em 2023: até 2022, a surpresa inflacionária, combinada com receitas extraordinárias (principalmente dividendos de Petrobras e privatização da Eletrobrás), permitiram até a redução da relação dívida/PIB. A partir do ano que vem, com a Selic mais alta e os investidores pedindo taxas de juros mais altas, teremos um salto na relação dívida/PIB, conforme o cálculo que vimos acima. A não ser que…

A não ser que tenhamos outra surpresa inflacionária. A estabilização da relação dívida/PIB via inflação requer que sempre tenhamos surpresas inflacionárias. A inflação precisa sempre estar acima do que os agentes econômicos e o BC esperam. Assim, o PIB nominal anda na frente dos juros nominais, “estabilizando” a relação dívida/PIB. Por isso, dizemos que a inflação é a maneira perversa de “queimar” dívida. O problema é que não queima somente dívida. Queima também o orçamento dos brasileiros, principalmente os mais pobres.

A trajetória da relação dívida/PIB no longo prazo

Até agora, nos dedicamos a calcular a relação dívida/PIB somente em 2023. No entanto, as discussões sobre o tema sempre enfatizam a trajetória dessa relação no longo prazo. Afinal, a dívida está ou não em trajetória explosiva?

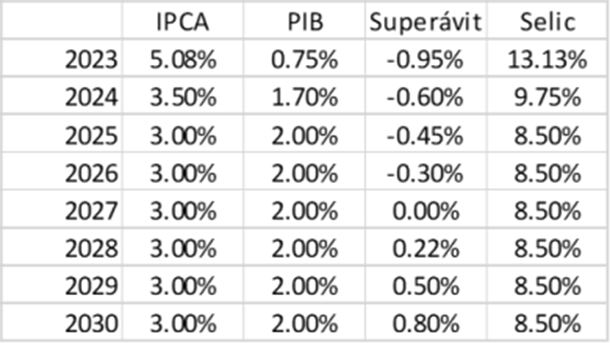

Para descobrir isso, basta repetir o mesmo exercício que fizemos para 2023 para os anos seguintes. Para isso, vamos considerar inicialmente as premissas do Relatório Focus, que estão na tabela a seguir:

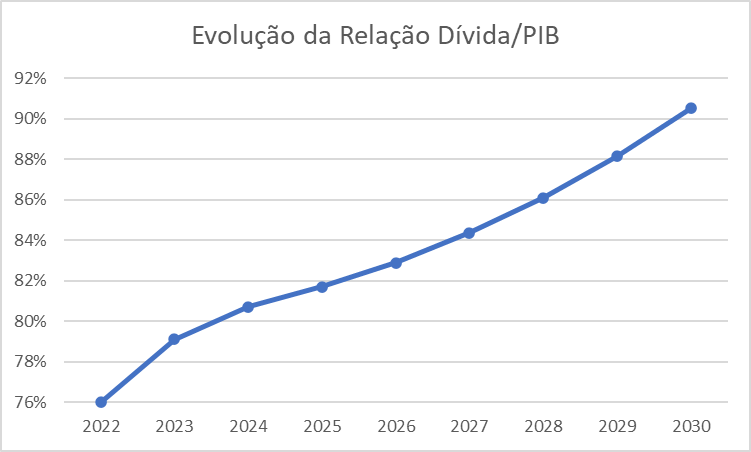

Para os nossos cálculos, vamos considerar o custo da dívida igual à taxa Selic, e o deflator do PIB igual ao IPCA + 1,5%. Usando a fórmula acima ano a ano e as premissas da tabela, teríamos a seguinte trajetória da relação dívida/PIB:

Note que, mesmo com a produção de algum superávit primário a partir de 2028, a relação dívida/PIB continua em ascensão. Isso acontece porque o crescimento econômico é muito menor do que o nível dos juros.

Para estabilizar a relação dívida/PIB em, digamos, 80% (que já é um nível bastante alto), deveríamos ter um superávit primário na faixa de 2,7% do PIB. Considerando que, no ano que vem, deveremos rodar com um déficit de aproximadamente 2% do PIB (nível maior do que aparece no relatório Focus, que ainda não ajustou para o rombo provocado pela PEC fura-teto), o esforço fiscal deveria ser de aproximadamente 4,7% do PIB, ou, em dinheiro de hoje, algo como R$ 450 bilhões. O desafio é encontrar onde economizar este montante no orçamento público todo ano.

Uma outra alternativa é obter esses R$ 450 bilhões por ano vendendo patrimônio. Mas privatizações não parecem ser o forte do governo que vai entrar.

Uma terceira alternativa, claro, é aumentar a carga tributária em 4,7% do PIB. Para um país que já tem uma carga tributária muito acima da média para países em desenvolvimento, parece pouco factível.

Uma quarta alternativa, que é aquela preferida pelo governo que irá iniciar em 01/01/2023, é o aumento do crescimento econômico. Se o crescimento aumentar, aumenta o denominador da relação dívida/PIB, diminuindo o seu nível. Para estabilizar a dívida em 80% do PIB, e mantendo as outras premissas de inflação, juros e superávit primário constantes, precisaríamos de um crescimento do PIB entre 5% e 6% ao ano. Nem nos tempos de ouro da primeira década conseguimos um crescimento neste patamar. Claro que, se o crescimento for mais alto, maior será a arrecadação, o que pode melhorar o superávit primário. Isso se os políticos não crescerem o olho para esta receita adicional, mantendo baixo o superávit primário, que é normalmente o que ocorre.

Por fim, a alternativa que ninguém quer é uma inflação mais alta. Para simular esta alternativa, precisamos assumir a premissa de que ocorre surpresa inflacionária. Caso contrário, as taxas de juros sobem para compensar a inflação, elevando a relação dívida/PIB. Então, para simularmos o efeito da surpresa inflacionária, vamos assumir que as taxas de juros no ano seguinte sempre são 6 pontos percentuais maiores do que a inflação do ano anterior, simulando a reação do mercado/BC ao aumento da inflação. E vamos assumir que a inflação no ano seguinte sobe o suficiente para manter constante a relação dívida/PIB em 80%. Assumindo essas duas premissas, chegamos a uma inflação de 37% ao ano em 2030. Ou seja, apenas para manter a relação dívida/PIB constante em 80%, e assumindo as premissas de crescimento e superávit que temos hoje no Focus, a inflação precisaria explodir.

Resumindo, então, o que é necessário para estabilizar a relação dívida/PIB em 80%:

- Economizar R$ 450 bilhões por ano ou

- Vender patrimônio no valor de R$ 450 bilhões por ano ou

- Aumentar a carga tributária em 4,7% do PIB ou

- Acelerar o crescimento para algo entre 5% a 6% ao ano ou

- Deixar a inflação crescer até 37% em 2030 ou

- Uma combinação das alternativas acima

Quando leio sugestões de “arcabouço fiscal” atrelados a um determinado nível de dívida, o nível desejado de dívida sempre está próximo de 60% do PIB. O esforço descrito acima é somente para manter a relação dívida/PIB em 80%. Nem queira saber o esforço necessário para baixar essa relação para 60%. Por isso, desconfie sempre quando ouvir alguém dizendo que é possível ter uma regra fiscal que combina aumento de gastos com controle da dívida pública. Como diria o Padre Quevedo, “non exziste”.