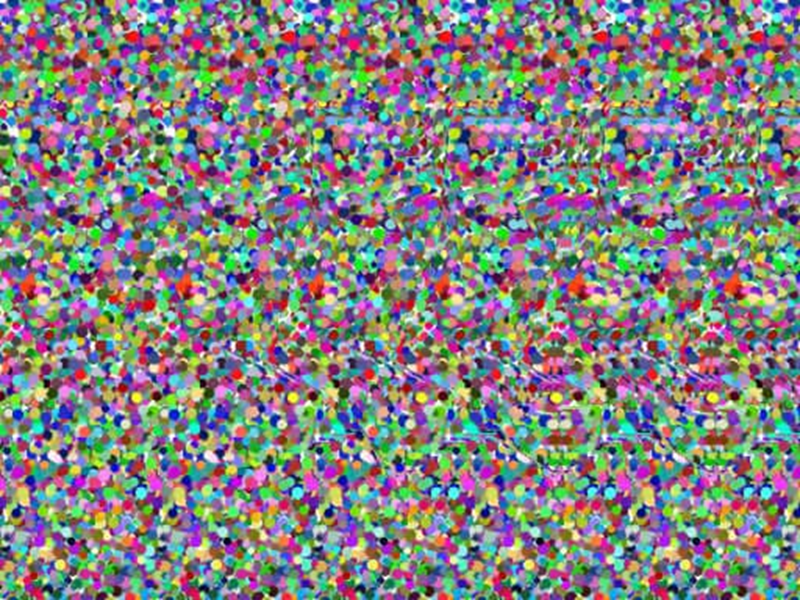

Há alguns anos, ficaram famosos os estereogramas, figuras aparentemente sem sentido que escondiam um desenho tridimensional. Para ver o desenho, é preciso desfocar os olhos. Não é fácil, mesmo sabendo que existe o desenho.

Lembrei dos estereogramas pensando um pouco nesse caso da Americanas. Há, de maneira geral, uma grande perplexidade a respeito. Afinal, como um “pequeno” erro de R$ 20 bilhões passou despercebido durante anos por profissionais experimentados do mercado e por auditorias internacionais. A resposta é simples: o cérebro humano não está feito para detectar coisas que estão fora de nossa experiência. Não é um problema de incompetência individual, mas de incompetência da nossa espécie. Por isso, pessoas mais experientes levam vantagem sobre pessoas menos experientes.

Os golpes funcionam dessa maneira. Estamos focados nas coisas que conhecemos, e nem notamos as que desconhecemos. Não achamos estranho que alguém do banco nos ligue, desde que ele nos forneça elementos suficientes de credibilidade, de acordo com a nossa própria experiência. Somente desconfiamos de um golpe se já passamos pela mesma situação antes ou se alguém muito próximo já passou pela mesma situação. Atire a primeira pedra quem nunca caiu em algum golpe.

No caso da Americanas (se foi golpe ou não, as investigações dirão), as manobras contábeis estavam escondidas como a figura do estereograma. Se alguém não diz que ali existe uma figura, ninguém diria que há algo. Os analistas e auditores procuraram o que estavam acostumados a procurar. Existe uma infinidade de coisas fora de nossa experiência, a grande maioria sem importância. O nosso algoritmo não está programado para focar nessas coisas fora da nossa experiência. Mesmo porque, são em muito maior número do que as coisas que conhecemos. Seria humanamente impossível varrer todas as possibilidades.

Quando uma fraude vem à tona, tudo fica claro como a luz do dia. É como um romance policial de Ágatha Christie: depois de desvendado o mistério, as pistas ficam óbvias. Mas, até então, não prestamos atenção, pois, de fato, não tinham importância. O golpista, assim como o mágico, nos faz olhar para longe do truque, usando coisas de nossa própria experiência.

De tudo isso, podemos dizer que golpes sempre existirão. Quem cai, não necessariamente é otário. Estava simplesmente olhando para onde a sua própria experiência indicava, enquanto o truque se dava no outro lado. Aliás, que figura está escondida no estereograma abaixo?