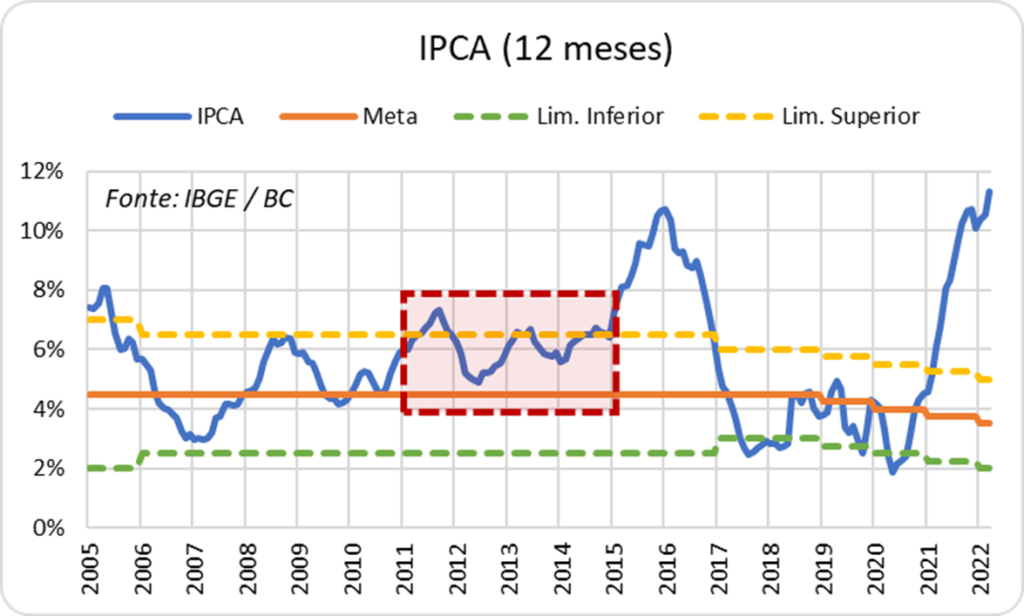

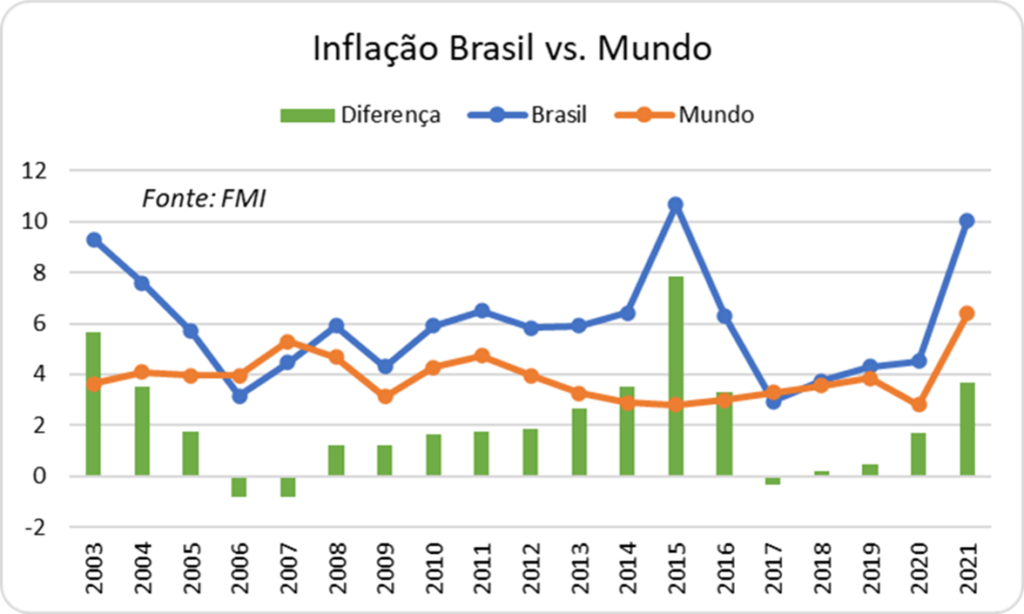

A inflação no Brasil, este ano, deve fechar próxima de 5%. Os juros, apesar de estarem caindo, ainda estão muito altos. O Banco Central ainda mantém uma política monetária bastante apertada, pois ainda estamos distantes da meta de inflação, que é de 3% para o ano que vem. No entanto, do outro lado das Cataratas do Iguaçu, a inflação na Argentina está hoje em 140%, e só Deus sabe quanto vai fechar no ano.

Por que essa diferença gigantesca? O que o Brasil fez de certo, que lhe permite conviver com uma inflação civilizada? Ou, por outra, o que a Argentina fez de errado, para estar às portas de uma hiperinflação?

Como Brasil e Argentina acabaram com a hiperinflação

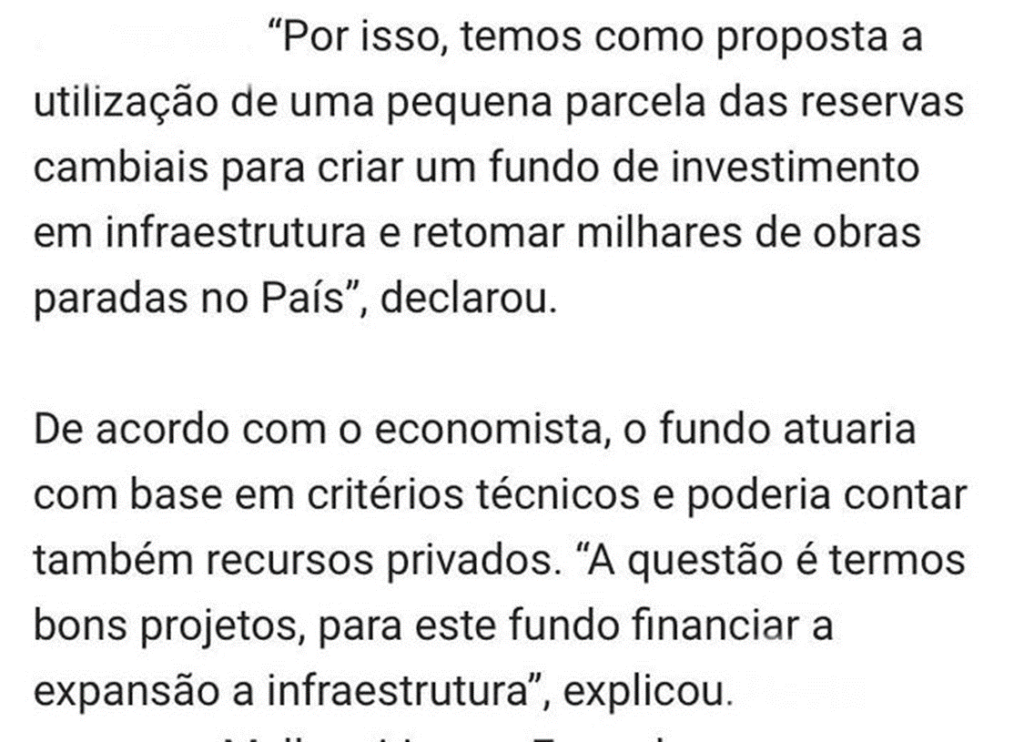

Investigar a história é sempre um exercício discricionário, no sentido da escolha que se faz do ponto de partida da narrativa. Neste artigo, decidi estabelecer o ponto de partida da comparação no início da década de 90, quando ambos os países resolveram o problema da hiperinflação que assolou a ambos na década de 80. Comecemos pelo Gráfico 1, que mostra justamente essa transição.

Não se deixe enganar pela escala! Mesmo em anos em que as barras estão pequenas, a inflação era muito alta para os nossos padrões atuais. Por exemplo, em 1986 (ano do Plano Cruzado no Brasil), a inflação brasileira foi de 80%, enquanto na Argentina foi de 82%. Observe que a Argentina resolve o seu problema inflacionário já a partir de 1991, com o Plano Cavallo (nome do ministro da economia de Carlos Menem) enquanto, no Brasil, este problema só é definitivamente endereçado em 1994, com o Plano Real. Vamos mostrar o mesmo gráfico a seguir, mas iniciando em 1995, quando ambos os países já tinham as suas inflações estabilizadas (Gráfico 2).

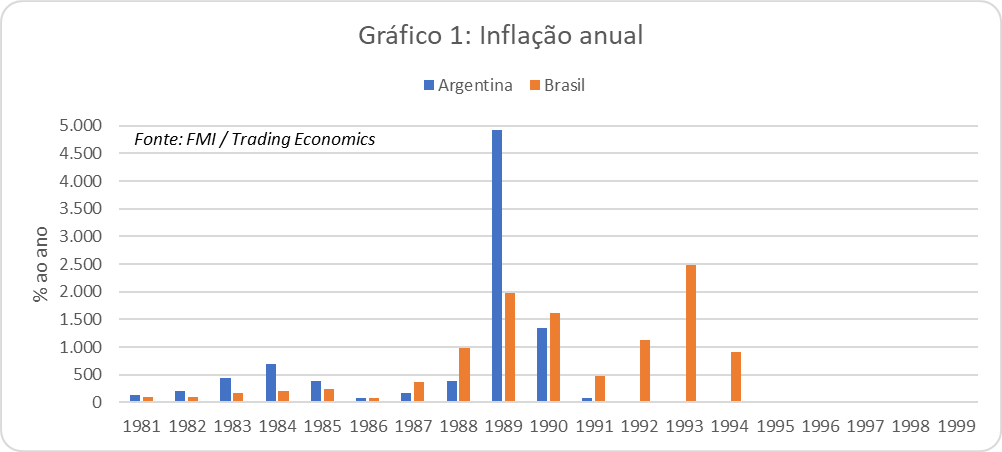

Observe que há duas fontes para a confecção deste gráfico, o FMI e um site chamado Trading Economics. Isso ocorre porque a base de dados do FMI não possui informações sobre a inflação da Argentina de 1997 para trás, e também para os anos de 2015 e 2016. O FMI somente coloca em sua base de dados informações que possuam um mínimo de confiabilidade. Aparentemente, não foi o caso da inflação argentina antes de 1997 e nos anos de 2015 e 2016. O site Trading Economics tem esses números, com exceção de 2016. Neste ano, nem com muito boa vontade.

A política cambial dos dois países

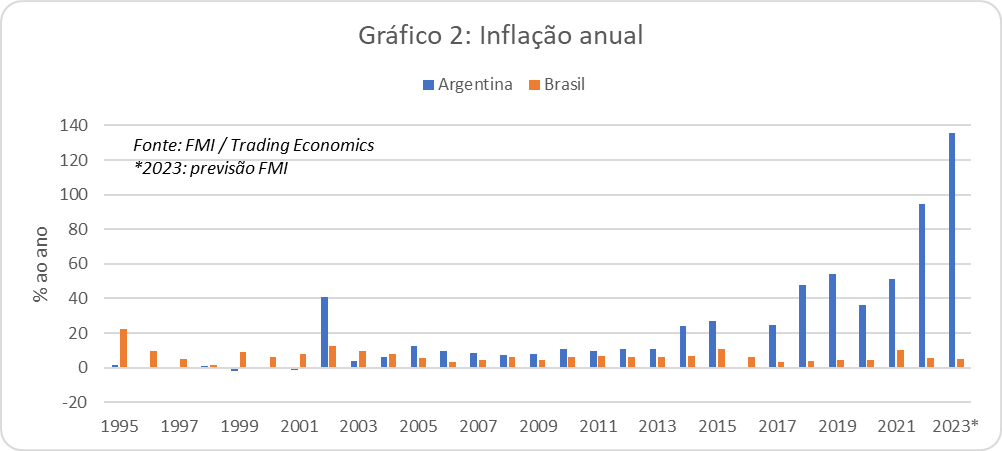

Voltemos para a análise. Note como, até o ano 2001, a inflação brasileira foi substancialmente superior à Argentina. Isso aconteceu porque o Plano Cavallo adotou uma dolarização disfarçada, chamada de “Currency Board”. Este mecanismo garantia a total conversibilidade entre o peso e o dólar, tornando a moeda norte-americana, na prática, a moeda de referência da economia argentina. No Brasil, também adotamos uma dolarização disfarçada, mas muito menos rígida: as “bandas cambiais”, em que o Banco Central comprava ou vendia dólares sempre que a moeda brasileira se afastava de um patamar pré-determinado. Esse mecanismo um pouco mais flexível gerou, como contrapartida, uma inflação muito mais alta do que a do nosso vizinho. No Gráfico 3, vemos os câmbios brasileiro e argentino no período que vai de 1995 a 1998, antes que ambos os governos desvalorizassem suas moedas. Podemos observar que o peso permanece em 1,00, enquanto o real se desvaloriza de 0,85 até 1,20.

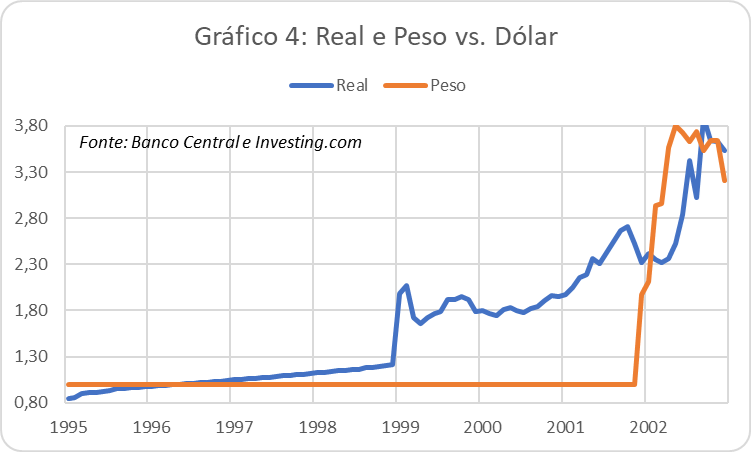

No gráfico 4, temos a extensão do gráfico 3 até a desvalorização das duas moedas. Observe como a desvalorização do real, de 1,20 para cerca de 1,80, foi fichinha se comparada à desvalorização do peso, que foi de 1,00 até 3,80 em questão de meses. Isso aconteceu porque a economia argentina acumulou tensões durante muito mais tempo do que a brasileira, em um sistema muito mais rígido. Quando explodiu, a potência da explosão foi muito maior.

É dessa época o famoso “corralito”, um esquema de sequestro de dólares que pegou os argentinos de calças curtas, equivalente ao calote do Plano Collor.

Temos, então, já de cara, uma diferença fundamental entre Brasil e Argentina: o governo brasileiro decidiu por um sistema cambial mais flexível, mesmo durante o período do “câmbio administrado”, que durou apenas 4 anos. O Currency Board argentino durou nada menos do que 11 anos, do início de 1991 até o final de 2001, acumulando todo tipo de distorção. Sua saída foi caótica, com o presidente De La Rua tendo que sair de helicóptero do telhado da Casa Rosada e nada menos do que 4 presidentes se sucedendo em pouco menos de duas semanas.

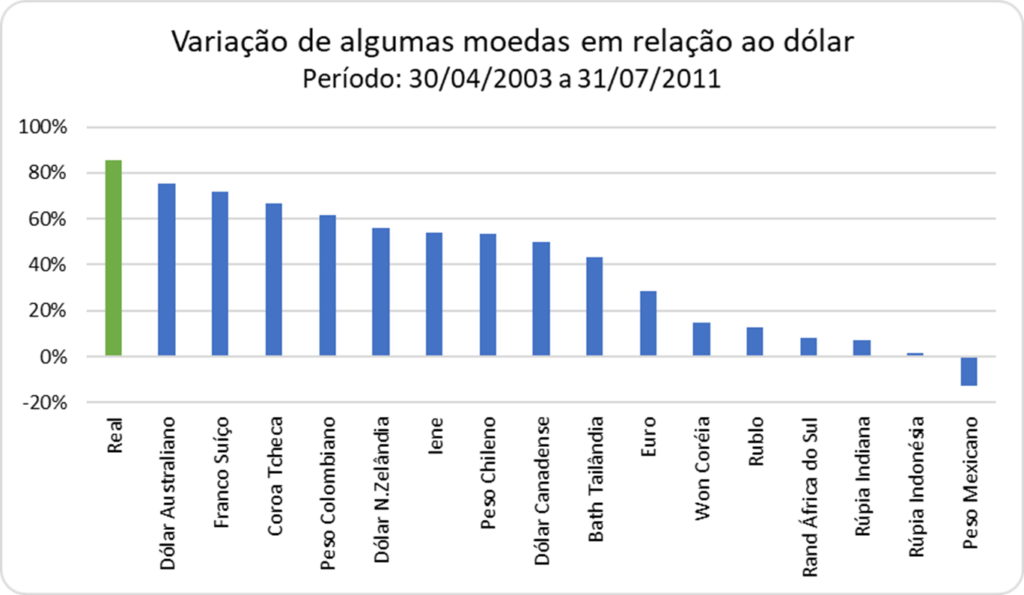

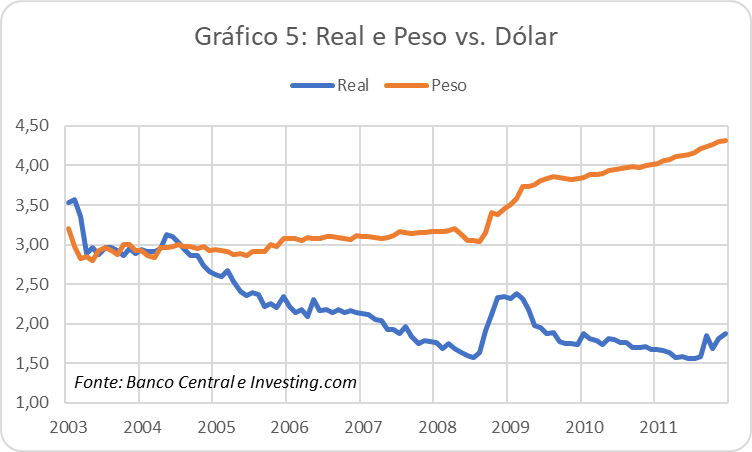

A coisa começa a se estabilizar somente a partir de 2003, com a chegada ao poder de Néstor Kirchner e o início do superciclo das commodities, que irá beneficiar o Brasil, a Argentina e todos os outros exportadores de commodities. No gráfico 5, temos o real e o dólar nesse período, que vai de 2003 a 2011.

Note, no entanto, uma coisa estranha: enquanto o real se valoriza de maneira impressionante nesse período, passando de 3,50 para 1,50 entre 2003 e 2008, o peso pouco se move, permanecendo no patamar de 3,00 durante todo esse período. Ora, era de se esperar um comportamento semelhante, dado que os termos de troca eram favoráveis aos dois países, assim como a todos os outros exportadores de commodities. O peso chileno, por exemplo, saiu de 600 para 450 por dólar nesse período.

Por que isso aconteceu? O câmbio serve como um termômetro da saúde de um país. Se o peso não seguiu a tendência dos países exportadores de commodities, é porque algo errado havia. Se observarmos o que aconteceu após a Grande Crise Financeira (GCF) de 2008, ainda no gráfico 5, essa dicotomia fica ainda mais clara: enquanto o real se recupera da grande desvalorização do final de 2008, o peso começa uma escalada de desvalorização que irá somente piorar dali para frente. Podemos estabelecer este evento (a GCF) como o ponto inicial da deterioração da moeda argentina que dura até hoje, apesar de que, como vimos, a distorção está presente desde o abandono do Currency Board.

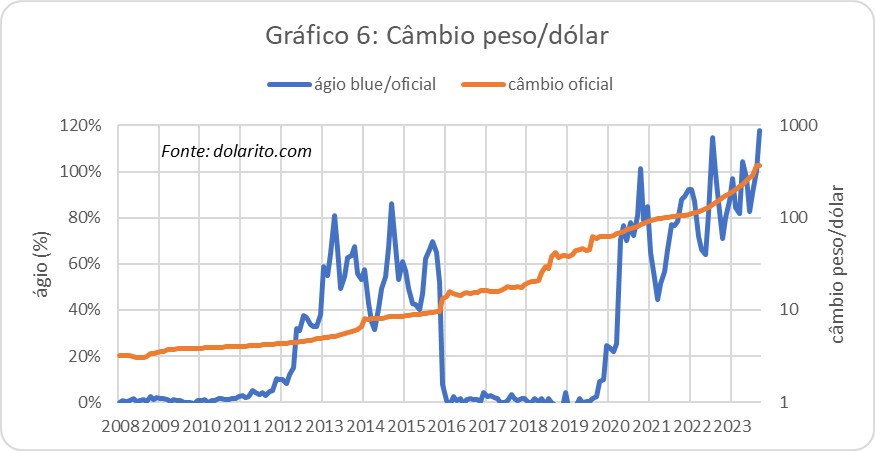

No gráfico 6, podemos observar o comportamento do ágio entre o câmbio oficial e a cotação do principal câmbio paralelo, o “blue” (infelizmente, só consegui dados a partir de 2008).

Note como o ágio é praticamente zero até 2011, o que indica que o câmbio oficial flutuava livremente. A partir de 2012, algo começa a acontecer, e o governo da então presidente Cristina Kirchner, que havia assumido no final de 2007, começa a controlar o câmbio. Com isso, o ágio explode, variando em torno de 60% a partir de 2013 até a vitória de Maurício Macri, que assume o governo em 2016. O novo governo libera o câmbio, que flutua livremente, fazendo com que o ágio voltasse para zero. Este quadro permanece assim até que Macri perde as eleições, e o novo governo de Alberto Fernández decide tabelar novamente o câmbio, fazendo com que o ágio explodisse novamente. É nesse ponto que estamos hoje.

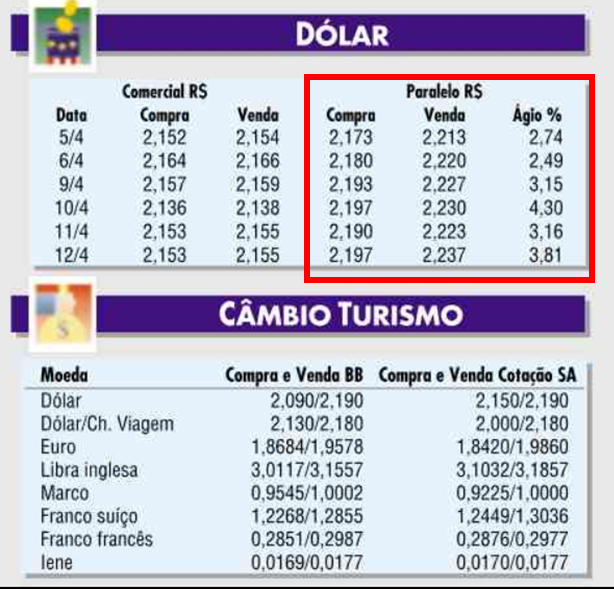

Para o brasileiro, passou a ser estranho falar de “câmbio paralelo”. A última vez que o Estadão publicou a cotação do câmbio paralelo foi em abril de 2001, ou seja, há mais de 20 anos, e cerca de dois anos após o governo deixar o câmbio flutuar. Na Argentina, onde o câmbio é administrado pelo governo, o mercado paralelo é o que fornece a real cotação do peso.

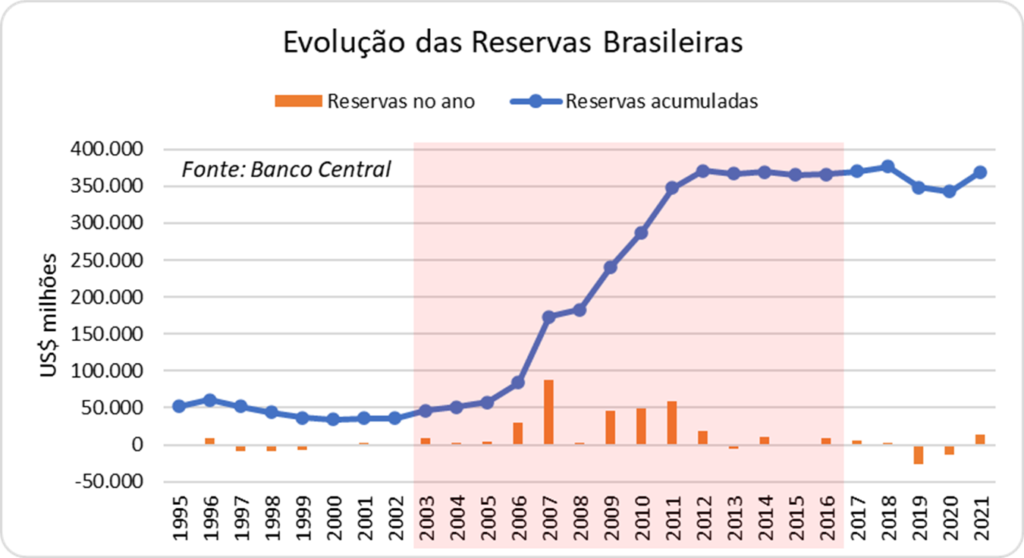

As reservas internacionais

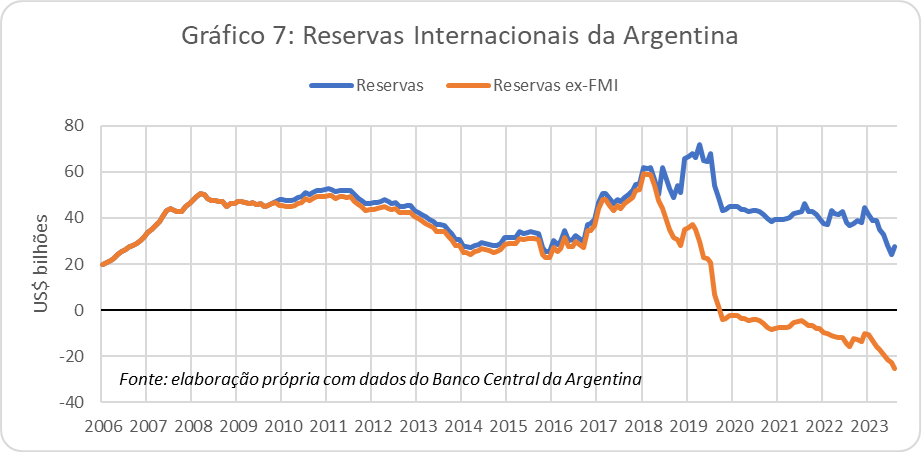

O acompanhamento das reservas internacionais fornece uma outra perspectiva do problema externo argentino. Em 2006, a exemplo do Brasil, a Argentina também “se livrou” do FMI. Portanto, vamos acompanhar a evolução das reservas argentinas desde então, no gráfico 7, com e sem os aportes do FMI.

Observe como, a partir de 2011, as reservas, que se encontravam por volta de US$ 50 bi, começam a recuar, até atingir US$ 25 bi em 2014. A partir de meados de 2016, o governo Macri, aproveitando uma onda de boa vontade do mercado internacional de capitais com o seu governo, adota a estratégia de emitir dívida para reforçar as reservas internacionais. Entre abril/16 e maio/18, o governo argentino emitiu US$ 66 bilhões em dívida externa, enquanto as reservas cresceram US$ 20 bilhões nesse período. Só nesta distorção já podemos perceber que havia algo de podre no reino de Buenos Aires. Esse “algo de podre” forçou o governo Macri, em junho/18, a fechar o maior acordo da história do FMI, um stand-by de US$ 56 bilhões. A partir de então, o governo argentino foi sacando desse acordo. Entre junho/18 e agosto/23, a Argentina sacou US$ 50 bilhões deste acordo. Descontando este montante, as reservas argentinas estão negativas em US$ 25 bilhões.

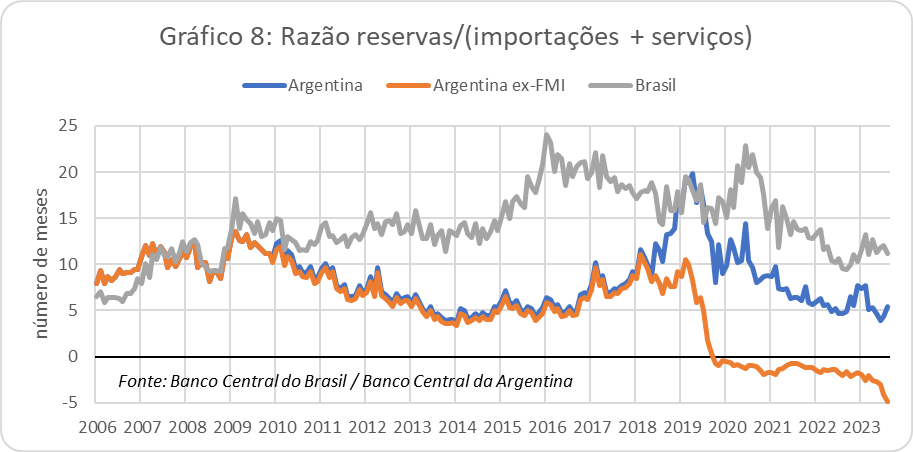

A comparação direta com a trajetória das reservas brasileiras fica prejudicada por conta da diferença de tamanho entre as duas economias. Assim, optei por mostrar a razão entre reservas e o total de importações mais pagamento de serviços de cada país (dados mensais), dado que as reservas servem justamente como uma reserva de emergência para este tipo de gasto. O resultado está no gráfico 8.

Observe como, a partir de 2009, esta relação se deteriora na Argentina, saindo do intervalo de 10-15 meses de importações (como a brasileira), para algo como 5 meses. Com o aumento das reservas feito por Macri, essa relação foi para o intervalo de 15-20 meses (como era a brasileira na época), mas deteriorou-se a partir de então. Note que, mesmo com o aporte do FMI, as reservas argentinas hoje conseguem pagar algo como 5 meses de importações, ao passo que as reservas brasileiras pagam algo como 10-15 meses.

O problema fiscal

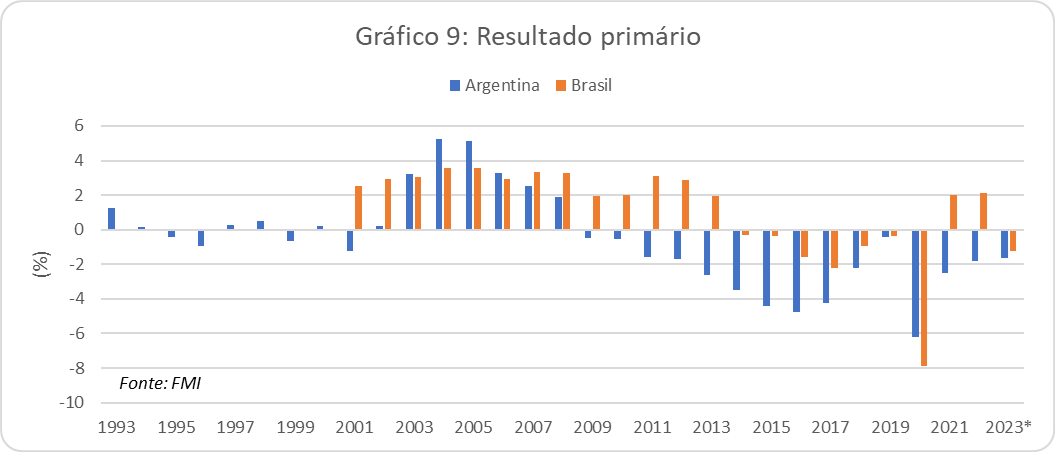

Até agora, somente verificamos os sintomas da doença argentina, a inflação e o câmbio. Para entender, contudo, a doença, é preciso abrir o paciente. Ou seja, verificar a sua situação fiscal. É o que fazemos no gráfico 9, a seguir:

Note, em primeiro lugar, que não há estatísticas brasileiras dos resultados das contas públicas na base do FMI antes de 2001. Ocorre que, de fato, estatísticas fiscais do setor público brasileiro consolidado só começam a ser compiladas a partir de 2001. Antes disso, temos estatísticas do governo federal e banco central, em conjunto, a partir de 1991, e separadamente somente a partir de 1999. Temos também estatísticas dos governos subnacionais a partir de 1991, mas sem consolidação com o governo federal. Ou seja, antes de 2001, as contas públicas brasileiras eram bastante opacas, e sabemos que, para qualquer ação de saneamento, antes é necessário ter uma noção da situação real.

Vejamos a situação da Argentina. Durante os anos do Currency Board, a Argentina tinha uma situação fiscal relativamente equilibrada, com baixos superávits e déficits fiscais. Portanto, a saída atabalhoada da paridade cambial, em 2001, deve-se mais aos desequilíbrios externos do que à situação fiscal doméstica. A partir de 2003, assim como o Brasil, a Argentina produziu superávits primários bastante expressivos, aproveitando-se do crescimento econômico trazido pelo superciclo das commodities. O quadro começa a mudar a partir da GCF de 2008. A partir daí, a Argentina começa a produzir déficits fiscais em série e cada vez maiores. Note a diferença para o Brasil, que também tem problemas fiscais, mas somente a partir de 2014 e em escala muito menor. A Argentina não produz superávit primário simplesmente desde 2009, o que nos leva à conclusão de que os problemas atuais se devem não a desequilíbrios externos, mas ao desequilíbrio doméstico. Com o Banco Central argentino tendo que financiar esses gastos, não é à toa que a inflação saiu do controle.

Por que, afinal, o Brasil se diferenciou da Argentina

Até aqui, fizemos um diagnóstico da situação, mas não entramos na discussão sobre os motivos que levaram o Brasil a seguir uma trajetória diferente da Argentina. Como tudo em economia, não há respostas definitivas. Listo, a seguir, algumas hipóteses.

- Câmbio controlado: o Brasil teve um período relativamente curto de câmbio controlado, menos de 4 anos, entre 1995 e 1998, ao passo que a Argentina segurou o Currency Board por mais de 10 anos, entre 1991 e 2001. Além disso, o controle brasileiro era mais flexível, permitindo desvalorizações da moeda ao longo do tempo. Assim, a economia brasileira acumulou bem menos tensões do que a argentina nesse período. E o pior: com exceção do breve período do governo Macri, o câmbio argentino nunca deixou de ser controlado pelo governo, ao contrário do câmbio brasileiro, que flutua livremente desde 1999.

- Banco Central autônomo: o Banco Central brasileiro sempre contou com mais autonomia que seu homônimo argentino, mesmo antes da aprovação da sua independência formal, em 2021. O nosso Banco Central não pode financiar o governo, comprando dívida pública, em um processo que chamamos de “monetização da dívida”. Na Argentina, até hoje o BC dá uma mãozinha para o Tesouro, comprando títulos emitidos pelo governo. Além disso, o sistema de metas de inflação só funciona quando o mercado acredita que o BC é autônomo, o que não é o caso na Argentina.

- Problema fiscal: como vimos no gráfico 9, o problema fiscal argentino é bem maior que o brasileiro, por incrível que pareça. Além disso, dada a opacidade dos dados do governo argentino, não duvido que esses números não sejam ainda piores, escondidos em rubricas que escapam da contabilidade oficial. Aqui, por ruim que seja, temos uma regra que limita os gastos do governo (o novo “arcabouço fiscal”). Na Argentina, não existe algo semelhante.

Note como as três hipóteses acima formam o nosso “tripé macroeconômico” (câmbio flutuante, metas de inflação e superávits primários), a estrutura em torno do qual se mantém a nossa estabilidade macroeconômica.

Hoje os argentinos escolhem o político que vai pegar essa batata quente. Sergio Massa e Patrícia Bullrich são mais do mesmo do que foi feito nos últimos anos pelos peronistas e por Maurício Macri. Javier Milei, por outro lado, é um salto no escuro. Sua plataforma de enxugamento da máquina do Estado vai na direção correta, ainda que seja preciso entender qual será o real apoio político que terá para tirá-la do papel. Por outro lado, a ideia de dolarizar a economia e aposentar o Banco Central vai na mesma direção do Currency Board, que tantas distorções causou na economia argentina na década de 90 e teve um fim desastroso. Faria bem o candidato, se eleito, se dedicar a fazer o feijão com arroz bem feito, o que já é difícil, e deixar as pirotecnias de lado. O Plano Real, que colocou o Brasil nos eixos, não foi um show de pirotecnia, mas antes, foi a construção de todo um arcabouço fiscal e monetário que permitiu ter alguma estabilidade macroeconômica.

Que nossos hermanos possam tirar alguma lição dessa experiência. E que nossos governantes tenham a sabedoria de preservar o que deu certo.