O filme “O curioso caso de Benjamin Button” fantasia em torno de um tema, como diz o título, curioso: o protagonista, Benjamin Button, nasce velho e vai rejuvenescendo ao longo do filme, morrendo na forma de um bebê. Não pude deixar de lembrar desse filme ao ler com mais cuidado sobre o MMT – Modern Money Theory. Além de virar de cabeça para baixo a noção que temos do dinheiro e das finanças públicas, o MMT lembrou-me o filme por outro detalhe: assim como Brad Pitt vive um tórrido romance com Cate Blanchett no único momento em que poderiam fazê-lo (no meio da vida dos dois), o MMT se encontra e se enrosca com o pensamento econômico dominante (que chamaremos de “mainstream”), fazendo-nos pensar porque, afinal, toda essa ginástica para chegar nas mesmas conclusões. Mas estou colocando o carro adiante dos bois. Vamos por partes.

Por que o MMT? Por que agora?

O MMT seria mais uma teoria maluca, dessas que aparecem de vez em quando na periferia do mainstream, não fosse por um pequeno detalhe: seu embaixador no Brasil é ninguém menos que André Lara Resende, banqueiro e um dos pais, junto com Pérsio Arida, de nada menos que o Plano Real. Foram também pais do Plano Cruzado, mas filho feio ninguém quer, não é mesmo? Lara Resende e Arida foram responsáveis pela parte heterodoxa do Plano Real, aquela que chamou a atenção pela sua mágica: o estabelecimento de uma moeda hiperindexada, a URV, que permitiu uma transição suave entre a moeda antiga e a nova, sem os congelamentos e tablitas que serviram de maldição para os outros planos. Lara Resende pariu o Real, mas quem realmente criou a moeda foram Gustavo Franco, Pedro Malan e outros heróis anônimos da equipe econômica de FHC, que enfrentaram a bucha de manter o Real como uma moeda confiável ao longo dos anos.

Como dizíamos, André Lara Resende vem fazendo propaganda do MMT, o que também não deveria chamar a atenção, dado que o economista, há muito tempo, está longe dos centros do poder. No entanto, Lara Resende foi chamado para a equipe de transição do governo Lula e, recentemente, vem se colocando como uma alternativa para o Banco Central. Dado que, para quem tem conhecimento do MMT de ouvir falar, a teoria casa perfeitamente com o zeitgeist do novo governo, achei por bem estudar melhor o assunto, para entender o que nos aguarda.

Fontes

Fui atrás de artigos acadêmicos que pudessem iluminar o meu caminho. Cheguei a ler alguns (não parecem ser muitos), e são todos muito repetitivos, você leu um, leu todos. Não há evidências empíricas (digo, estudos econométricos) que sirvam de base para suas conclusões. Trata-se apenas de uma forma de ver o processo de criação de dinheiro, que leva a conclusões curiosas. Conclusões estas, repito, que carecem de comprovação empírica. Existe a reivindicação de que fenômenos como a inflação baixa no Japão são plenamente explicáveis pelo MMT, sem, no entanto, a preocupação de explicar a ligação de uma coisa com a outra.

Mas este não é um artigo acadêmico. A pretensão é muito mais simples: entender o que propõe o MMT e tentar antecipar o que seria a sua aplicação ao caso brasileiro. Para tanto, nada melhor do que ir até o pai da matéria, André Lara Resende. O economista escreveu um excelente artigo, bastante didático, que nos serviu de fonte principal para este post: Consenso e contrassenso: déficit, dívida e previdência, publicado na revista do Centro Brasileiro de Relações Internacionais em 2019. Até onde pude encontrar, é o único artigo de fôlego do economista sobre o assunto, o resto são artigos de jornal. Portanto, este post será uma análise deste artigo.

Uma dívida “sem custo”

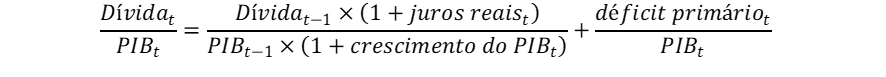

André Lara Resende começa seu artigo questionando o que ele chama de “custo fiscal da dívida pública”. Ou, em outras palavras, as dúvidas em relação à sustentabilidade da dívida pública. O economista, para defender seu ponto, expõe um truísmo matemático: se a taxa de juros real for menor do que a taxa de crescimento real da economia, na ausência de déficits primários a dívida pública será decrescente em relação ao PIB, qualquer que seja o seu tamanho. Não precisa grande elaboração para se chegar a essa conclusão. A fórmula, de verdade, é bem simples:

Quer dizer, atualizamos a dívida de ontem pelos juros, o PIB de ontem pelo seu crescimento e somamos o déficit primário para se chegar à relação dívida/PIB de hoje. Um exemplo numérico nos será útil para entender o conceito. Para tanto, vamos reescrever a fórmula acima da seguinte maneira:

A dívida brasileira, hoje, representa 78% do PIB. Vamos assumir que o crescimento econômico, neste ano de 2023, seja de 1%, os juros reais que incidem sobre a dívida sejam de 8% e o déficit primário seja de 1,5%. A relação dívida/PIB no final de 2023 chegaria a:

Ou seja, se essas premissas estiverem corretas, chegaremos ao final de 2023 com uma dívida de aproximadamente 85% do PIB. Claro, se houver uma surpresa inflacionária, os juros reais serão menores e a dívida (em relação ao PIB) será menor, mas isso é papo para outro artigo.

Por enquanto, temos apenas um truísmo matemático, não se trata de discussão econômica. André Lara faz uso desse truísmo para falar o óbvio com ares de grande descoberta: a dívida pública não teria custo fiscal (seria sustentável), SE a taxa de juros fosse menor que a taxa de crescimento do PIB e SE o déficit primário fosse igual a zero. Por exemplo, no caso acima, o déficit zerado e a taxa de juros em zero (menor que o crescimento de 1%), teríamos:

Bem, de fato, sob essas condições, a nossa relação dívida/PIB diminuiria. Mas a coisa funciona como seu eu afirmasse que, se minha mãe tivesse bigode, seria o meu pai. Uma boa parte do raciocínio posterior partirá da premissa de que o tamanho da dívida pública pouco importa, como se estes dois grandes “SEs” pudessem ser cumpridos a priori. Lara Resende dirá que a tarefa do BC é manter a taxa de juros abaixo da taxa de crescimento da economia, colocando um bigode na minha mãe. Mas não vamos colocar o carro adiante dos bois.

Na verdade, Lara Resende concede que os financiadores da dívida podem, de uma hora para outra, perder a confiança na sustentabilidade da dívida. Esse seria o único grande “problema”, uma espécie de profecia autorrealizável, em que uma dívida perfeitamente sustentável passa a não o ser porque os financiadores “ficam com medo” de que não seja. Pois eu GARANTO para Lara Resende que, se o BC puder praticar taxas de juros menores que o crescimento econômico sem gerar inflação, e o déficit público for zerado, os financiadores estarão ávidos por comprar a nossa dívida. Essa “desconfiança” surge justamente porque essas premissas não se cumprem na maior parte do tempo.

Vale aqui reproduzir um trecho do artigo, que demonstra a construção de toda uma teoria no ar: “A possibilidade de que, no futuro, o juro possa ser superior ao crescimento, é a principal razão para cautela em relação ao aumento da dívida. Mas se o juro for fixado pelo banco central e puder ser sempre inferior à taxa de crescimento, a dívida efetivamente nunca terá custo fiscal. A tese é surpreendente, pois contradiz frontalmente o consenso entre os formuladores de políticas e a teoria macroeconômica estabelecida”. A “tese” não contradiz nada, é um puro truísmo matemático. SE o BC puder fixar a taxa de juros onde quiser, então estará tudo resolvido. Lara Resende passará o restante do artigo tentando provar que o BC pode colocar a taxa de juros onde quiser, e este é o ponto que interessa para entender um potencial futuro presidente do Banco Central. Vejamos.

A MMT

Lara Resende dedica a segunda parte do seu artigo a descrever em detalhes a Modern Money Theory. Foi nessa parte que me senti vingado! A tese foi originalmente formulada por um sujeito chamado Warren Mosler, um financista como eu, não um economista! Portanto, se foi um financista, um practioner, como dizem com certo desdém os acadêmicos, que formulou os princípios da MMT, estou muito à vontade para desmontá-los. Talvez por isso a academia não tenha se dedicado tanto ao assunto. Imagine se euzinho tivesse tido a pretensão de elaborar uma nova teoria sobre o dinheiro! Nada feito. Mas, por algum estranho motivo, alguns professores da Universidade de Missouri-Kansas se interessaram e começaram a escrever sobre o assunto, chamando a atenção de, adivinhem, Bernie Sanders. Daí, foi um pulinho para chegar ao Brasil pelas mãos de Lara Resende.

Bem, depois do preâmbulo da vingança, vamos à teoria.

Para entender a base da MMT, é preciso revisitar duas das três funções clássicas da moeda: ser meio de troca e unidade de conta. Acostumamo-nos a pensar na moeda, em primeiro lugar, como meio de troca para facilitar o comércio, minimizando a necessidade de fazer escambo. No início, mercadorias dos mais diversos tipos foram usadas, a depender da comunidade onde se dava o comércio. Com o passar do tempo, os metais preciosos assumiram esse papel, por serem facilmente divisíveis e relativamente raros. Mais um pouco de tempo, casas bancárias especializadas se apresentaram como fiéis depositárias das reservas em ouro, em troca das quais emitiam recibos que eram aceitos como meio de troca. Nascia o papel-moeda. Passa o tempo, e os Estados modernos assumem o monopólio da emissão do dinheiro, mas ainda com lastro no ouro. Por fim, tão recentemente quanto 1971, o padrão-ouro é definitivamente abandonado, e as moedas nacionais passam a ser puramente fiduciárias, ou seja, dependem da confiança nos governos que as emitem.

Essa brevíssima história do dinheiro é virada de ponta-cabeça pelos proponentes do MMT. Para estes, o dinheiro é uma simples unidade de conta criada pelo Estado. Funcionaria como uma espécie de “conta corrente” entre o Estado e os cidadãos, onde créditos e débitos são feitos de acordo com os gastos do Estado (crédito para os cidadãos / débito do Estado) e os impostos são pagos (débito dos cidadãos / crédito do Estado). O dinheiro seria apenas uma convenção útil para essas trocas entre Estado e cidadãos.

A função de “unidade de conta” do dinheiro é a forma como expressamos os preços das coisas. Em uma economia funcional, a unidade de conta coincide com o meio de troca. Já em uma economia disfuncional, inflacionária, a função de unidade de conta da moeda nacional se perde. Os preços são denominados em dólares, por exemplo. A liquidação das operações pode até se dar na moeda nacional (meio de troca), mas o preço é em alguma moeda estável. No Brasil da hiperinflação, nos acostumamos a denominar preços em forma de índices. Assim, por exemplo, os impostos eram denominados em UFIRs, ainda que liquidados em cruzeiros. A URV, que serviu como antecessora do real, era uma “moeda” que servia somente como unidade de conta, para expressar preços, mas não como meio de troca. Passou a servir como meio de troca quando se transformou em real.

Afirmar que a moeda nasceu antes como “unidade de conta” é muito difícil de imaginar. Seria como se o mundo tivesse vivido a experiência da URV antes de emitir moedas, e as moedas seriam apenas a materialização desse “ente” chamado URV. É um pouco como se o pensamento que temos da realidade antecedesse a própria realidade, como se a realidade fosse uma criatura do nosso pensamento.

Na prática, não é necessário entender essa distinção entre “meio de troca” e “unidade de valor” para entender a proposta do MMT. A coisa é relativamente mais simples do que isso: ao invés de a moeda ser uma criatura das necessidades trazidas pelo comércio, trata-se de uma criação do Estado para o pagamento de impostos. Na medida em que há um poder soberano, este poder tem a prerrogativa de criar uma dívida para os cidadãos ou súditos, e estes cidadãos ou súditos somente podem pagar essa dívida (impostos) com a moeda emitida por este poder soberano. A moeda torna-se de aceitação universal justamente porque todos precisam pagar impostos, e todos sabem que aquela moeda será aceita pelo Estado para o pagamento desses impostos.

Fico imaginando o que acontece em países como a Argentina ou a Venezuela, onde a moeda emitida pelo Estado é preterida por outras mais estáveis. Onde estaria a “aceitação universal da moeda para pagar impostos”?

Voltando. Se a moeda é uma simples “unidade de conta” na qual são expressos os impostos que os cidadãos precisam pagar, e o Estado emite a moeda com a qual esses impostos serão liquidados, segue-se que o Estado não precisa arrecadar impostos para gastar, mas, ao contrário, gasta para arrecadar impostos. Não confunda: não estamos aqui na macroeconomia desenvolvimentista, em que se espera que os gastos do Estado fomentem a atividade econômica para, daí, aumentar a arrecadação de impostos. A coisa é completamente diferente, e muito mais estranha: o Estado não precisa de impostos! O Estado pode emitir moeda à vontade para financiar os seus gastos, não precisa arrecadar. Na verdade, os próprios gastos do governo geram o dinheiro, não faz sentido a palavra “financiar” nesse contexto. O governo, ao gastar, credita a conta corrente dos cidadãos “out of thin air”, criando dinheiro do nada.

Novamente, pra você que está esfregando os olhos e acha que não leu direito: segundo o MMT, o Estado não tem restrição financeira alguma, pode gastar emitindo moeda à vontade, pois todos vão aceitar a única moeda que serve para pagar os impostos que todos devem ao Estado. A relação de causalidade é invertida: o Estado não precisa arrecadar antes para gastar depois, o Estado gasta quanto quer, e depois o dinheiro volta via os impostos! Nas palavras de Lara Resende, “é o gasto do governo que cria moeda, e não a disponibilidade de moeda que viabiliza o gasto do governo”. Note o verbo “criar” utilizado.

Claro que o arguto leitor já deve estar incomodado com a contradição: se, afinal, o Estado não precisa de impostos para gastar, por que, afinal, existem impostos? Por dois motivos: 1) os impostos servem como uma espécie de “regulador” do mercado. Se o governo gastasse e não “enxugasse” a demanda via impostos, “talvez” esse dinheiro pressionasse a demanda, o que causaria a sua desvalorização com o tempo; e 2) se não houvesse cobrança de impostos, como se daria a “aceitação universal” da moeda emitida pelo Estado? Se não houvesse essa obrigação, ruiria todo o sistema. Então, os impostos servem para garantir que haja aceitação do dinheiro que o próprio Estado usa para fazer os seus gastos. Trata-se de uma espécie de dominação totalitária: o dinheiro deixa de ser a expressão da vontade livre dos homens em suas trocas comerciais, para ser a expressão de um Estado que domina toda a realidade econômica, gastando tanto quanto é necessário segundo seus próprios critérios, e obrigando a todos que aceitem essa moeda por meio da imposição de impostos. Esse tipo de construção mental é típico de quem vê o Estado como o alfa e o ômega da sociedade.

Essa tese dos impostos como fator de aceitação da moeda de um país é facilmente refutável. Em primeiro lugar, o recolhimento de impostos é função de alguns poucos agentes econômicos (empresas e uma fração dos trabalhadores), de modo que, quem não recolhe impostos, segundo essa teoria, não teria porque aceitar a moeda. Além disso, apenas uma parte da renda dos agentes é dedicada ao pagamento de impostos. Por que os agentes aceitariam toda a base monetária, se somente uma parte dela é usada para pagar impostos? No limite, os agentes reservariam a moeda nacional suficiente para pagar os impostos e trocariam o restante por moedas não expostas à corrosão inflacionária. Aliás, é isso o que acontece em países como Argentina ou Venezuela, desafios à tese de que a moeda é sempre aceita dentro da jurisdição do Estado.

O excesso de moeda não necessariamente provoca inflação

Verdade. Lara Resende gasta sua tinta para provar algo que não precisa ser provado, assim como o truísmo matemático que abriu este post e que foi nos trazido pelo economista com ares de grande novidade.

A grande “prova” de que excesso de moeda em si não causa inflação (a única prova incessantemente martelada em todos os artigos sobre MMT) é o “quantitative easing” praticado pelos Bancos Centrais das economias desenvolvidas: foram trilhões injetados no sistema financeiro, através da compra, pelos bancos centrais, de tudo o que havia nos balanços dos bancos. Os BCs ficaram com os títulos, enquanto os bancos ficaram com o dinheiro emitido pelos BCs. O que aconteceu? Nada. O dinheiro ficou lá, dormindo nas reservas bancárias, porque não havia demanda para tudo aquilo, e não havia apetite dos bancos para emprestar tudo aquilo. A moeda “criada” pelos BCs não criou inflação. Claro, não foi gasto!!! Lara Resende apresenta esse fato como uma subversão da sabedoria do mainstream, quando, na verdade, trata-se de uma verdade comezinha: dinheiro guardado no cofre não gera inflação.

O que gera inflação é gasto. Lara Resende escreveu este artigo em 2019. Gostaria de ver um artigo depois da grande inflação de 2021/2022, com o dinheiro dos governos indo diretamente para a mão do povo, e não para os bancos. Claro, a explicação é que se trata de “inflação de oferta”, não de “inflação de demanda” e blá, blá, blá. Como se a demanda por bens não tivesse explodido durante a pandemia (basta ver a explosão das vendas on line) e, depois da abertura, não tivesse explodido a demanda por serviços. Ok, houve também gargalos de produção localizados, mas a inflação não teria atingido os níveis que atingiu somente por restrição de oferta.

Sim, Lara Resende afirma que é o excesso de demanda agregada que gera inflação, não o excesso de moeda em si, como provou o “quantitative easing”. Mas com isso concordamos todos. É aquele momento do filme (haverá outro) em que o Brad Pitt do MMT se encontra com a Cate Blanchett do mainstream com a mesma idade, e pinta um clima. O problema é o excesso de demanda causado pelos gastos do governo, não necessariamente o excesso de moeda, sendo esta apenas uma consequência. Isso será abordado mais para frente em mais detalhe.

Uma confusão dos diabos

Como vimos, o MMT propõe que o governo não tem restrição financeira alguma. Não precisaria, em princípio, nem recolher impostos e, além disso, nem contrair dívidas para gastar. Basta creditar o dinheiro na conta dos cidadãos, dinheiro este que todos aceitam porque o usam para pagar os impostos. A decisão de se endividar tem a natureza de uma simples gestão dos passivos: tanto faz emitir moeda ou dívida para financiar os seus gastos, no final é tudo um governo só.

Nesse contexto, é incompreensível porque o governo se endividaria pagando juros. Afinal, se tanto faz emitir moeda ou se endividar, muito melhor é emitir moeda, que paga juros zero. Aliás, é quase a essa conclusão que chega Lara Resende: segundo ele, a melhor forma de o governo se financiar é através da dívida de curtíssimo prazo, o overnight. Nada de emitir dívidas longas, que custam o olho da cara. Faltou coragem para dar o próximo óbvio passo: pra que emitir dívida, se é possível emitir moeda, que não paga juros? Em recente artigo no Valor, Lara Resende afirma que a dívida pública é uma espécie de “bem público”, necessário para que os rentistas possam obter seus ganhos. Sem a dívida pública, pasmem, não haveria onde aplicar o dinheiro, e a economia cairia em profunda recessão! Ora, o MMT tem o remédio: para evitar esse destino cruel, bastaria o governo aumentar os seus gastos emitindo moeda. Torna-se realmente incompreensível porque existe dívida pública no mundo do MMT.

Lara Resende, para demonstrar que o governo não precisa se endividar para financiar os seus gastos, usa novamente o exemplo do “quantitative easing”, citando uma entrevista de Ben Bernanke, então presidente do Fed, em que este afirma que não precisa de dinheiro dos impostos (ou de novas dívidas) para comprar os títulos em poder dos bancos: basta creditar a conta dos bancos junto ao Banco Central, uma operação que necessita apenas de um computador. Estaria, assim, sendo criado dinheiro “do nada”. Lara Resende confunde esse “crédito de dinheiro nas contas dos bancos” com os gastos do governo. Trata-se de uma confusão dos diabos. A Casa Branca não tem como “creditar dinheiro na conta das pessoas” como faz o Fed com os bancos. O cheque que Trump e Biden enviaram para a casa das pessoas durante a pandemia teve sua origem em dívida, que precisou ser emitida e comprada por financiadores da dívida. Não é a mesma coisa. O governo precisou se endividar para obter a moeda, não a emitiu. Realmente não sei de onde Lara Resende tirou a ideia de que se trata da mesma coisa que fez Ben Bernanke ou os outros banqueiros centrais que lançaram mão do quantitative easing.

A realidade dá as caras, finalmente

Em certo ponto do artigo, Lara Resende reconhece que o governo, apesar de não ter restrição financeira, tem a restrição da realidade produtiva do país. Assim, os gastos do governo, ao pressionarem a demanda, podem gerar inflação, se a capacidade produtiva não conseguir responder ao aumento da demanda. Aleluia!

Mas é neste ponto que o MMT entra em contradição. Segundo palavras de Lara Resende, “a eventual pressão inflacionária decorre da sobrecarga exercida pelos gastos do governo na economia e não da expansão monetária”. Ou seja, não é o excesso de dinheiro na economia, mas os gastos do governo que são o culpado pela inflação. Mas, ora, se os gastos do governo são, segundo o MMT, os responsáveis pela emissão (existência!) da moeda, então estamos falando de coisas absolutamente equivalentes, ou, no mínimo, uma causalidade necessária: ao gastar, o governo emite moeda. Portanto, a emissão de moeda é equivalente aos seus gastos, e, neste caso, tanto faz dizer que foi o excesso de moeda ou o gasto do governo o culpado pela inflação. Trata-se de um caso diferente do evento muito particular do empoçamento de moeda nos bancos americanos na crise de 2008, quando o excesso de moeda não causou inflação.

E é justamente quando o MMT entra em contradição (ou Lara Resende, que não traduziu corretamente o MMT) que o segundo encontro entre Brad Pitt e Cate Blanchett acontece. Ambos, mainstream e MMT, concordam que são os gastos do governo que pressionam a inflação. Aleluia, irmão? Sim, aleluia.

É neste ponto que entra a estranha ideia de que a cobrança de impostos por parte do governo serve para regular a demanda. Não que o governo precise de impostos para financiar seus gastos, lembre-se que o governo não tem restrição financeira alguma. Os impostos servem somente para enxugar o excesso de demanda causada pelos gastos do governo. O governo, assim, mantém toda a economia na ponta dos dedos, gastando o que tiver que gastar, e enxugando o excesso via impostos. Impostos estes, vamos lembrar, que servem para que a moeda emitida pelo governo tenha aceitação universal. Então, mesmo que não precisasse estabelecer impostos para enxugar a demanda, os impostos seriam necessários para forçar a aceitação da moeda.

De qualquer forma, Lara Resende reconhece que, apesar de o governo não ter restrição financeira alguma, sua atuação nos gastos e arrecadação de impostos tem sim impactos relevantes, tanto do ponto de visto macroeconômico quanto do ponto de vista microeconômico. Do ponto de vista macroeconômico, os gastos do governo podem gerar excesso de demanda e inflação. Do ponto de vista microeconômico, gastos de má qualidade e impostos distorcivos podem gerar má alocação de recursos e, no final, contribuírem para o baixo crescimento econômico e a má distribuição de renda. Milton Friedman não falaria melhor.

Dívida foi feita para ser rolada, não paga

O mundo continuará girando em torno do Sol. Pessoas continuarão nascendo. Países continuarão existindo. Essas certezas levam Lara Resende a defender que a história de que “nossos filhos serão obrigados a pagar pelas nossas dívidas” é uma falácia. O motivo é simples: nossos filhos também terão filhos, que também terão filhos, e assim indefinidamente. Então, as dívidas do governo podem também ser roladas indefinidamente. Nas palavras de Lara Resende, “enquanto houver futuro, existe a possibilidade de empurrar para frente uma transferência, ou uma dívida, que melhore o bem-estar hoje. Dívidas da sociedade consigo mesma não precisam ser pagas e não drenam recursos.”

Mas, tem um detalhe: isso só funciona em um tipo particular de economia, que Lara Resende chama de “Samuelsoniana”, em referência a Paul Samuelson, que a formulou. Para que funcione, a taxa de juros (que é o “preço” pago pela transferência de um gasto de hoje para amanhã) deve ser menor que a taxa de crescimento da população ou, de maneira mais geral, da economia. Neste caso especial, esquemas de gastos como o sistema previdenciário de repartição (a lá INSS) e os gastos do governo de maneira geral aumentam o bem-estar da sociedade como um todo, já considerando a geração atual e todas as gerações futuras.

Volta aqui, em outra roupagem, a premissa que abriu esse artigo, naquele truísmo matemático: se a taxa de juros real for menor que a taxa de crescimento da economia, tudo estará resolvido.

A coisa pode ser melhor entendida se traçarmos um paralelo com uma empresa. Quando um banco empresta dinheiro para uma empresa, avalia se o fluxo de caixa futuro dessa empresa será suficiente para pagar esse empréstimo. Essa verificação ocorre no momento do empréstimo e sempre que este empréstimo é renovado. A empresa pode não pagar nunca essa dívida, sempre a rolando para frente. Mas, a cada rolagem, o banco verificará se o fluxo de caixa futuro será suficiente para pagar a dívida.

Pois bem. No caso do governo, como um país dificilmente deixa de existir, mesmo que não haja fluxo de caixa futuro (superávit primário igual a zero), a dívida é sustentável se a taxa de juros for menor que a taxa de crescimento da economia. Aliás, não por outro motivo, as taxas de juros cobradas de governos são, invariavelmente, menores que as taxas cobradas de empresas. Não há nada de surpreendente ou novo aqui.

A tal “economia Samuelsoniana” das gerações superpostas funciona enquanto as taxas de juros forem menores que a taxa de crescimento econômico. O problema, como sempre, é combinar com os russos. No caso, com as taxas de juros.

Se não é assim, que seja assim

Chegamos ao ponto fulcral do pensamento “mmteano”, capitaneado no Brasil por Lara Resende, e que pode ter implicações práticas para a atuação do Banco Central sob a sua direção. Acompanhe com atenção.

Segundo o MMT, o controle da inflação não é tarefa da política monetária, mas da política fiscal. Ao Banco Central caberia apenas manter a taxa de juros abaixo da taxa de crescimento da economia, como preconiza a economia “Samuelsoniana”, para que o bem-estar seja maximizado pelos gastos públicos. Na verdade, nessa economia, a presença de um banco central passa a ser quase dispensável: a taxa de juros passaria a ser determinada por uma regra automática, e não por um certo grau de discricionariedade do banqueiro central, que está sempre em busca da taxa de juros ótima que possa trazer a inflação para baixo sem penalizar em demasia o crescimento econômico.

O controle da inflação se daria exclusivamente através da política fiscal. O governo, através de uma mistura de gastos e impostos, regularia o montante de moeda na economia, de modo a atingir um equilíbrio não inflacionário. Difícil compatibilizar essa ideia com a premissa de déficit zero para que a dívida seja sustentável no longo prazo, naquele truísmo que vimos logo no início. Mas vamos ignorar essa contradição para continuar com nossa análise.

O mundo do “dever ser” é um mundo lindo, maravilhoso mesmo. Neste mundo, o crime simplesmente não existe, por exemplo. Não existe simplesmente porque o crime é errado. Ponto. Neste mundo, a polícia é dispensável, claro. Assim também no maravilhoso mundo do MMT: a política monetária é dispensável, porque o governo controlará a inflação através da política fiscal (gastos e impostos). Seria ótimo viver nesse mundo. Infelizmente, o mundo real é diferente.

No mundo real, o governo gasta muito quando a economia está em recessão e gasta mais ainda quando a economia está em crescimento. A inflação é o resultado líquido e certo da política fiscal do governo. De qualquer governo. Tanto faz se a moeda é um meio de troca ou se é uma unidade de conta entre o governo e os cidadãos que pagam impostos. No final do dia, deixado à sua própria natureza, o governo forçará a demanda agregada, porque esse é a natureza do processo político. O banco central é a polícia, que está ali para evitar que o crime inflacionário seja cometido.

Lara Resende tem um pé na realidade. Sabe que os financiadores da dívida têm receio justamente deste comportamento do governo e, portanto, pedem taxas de juros mais altas quanto mais longos forem os títulos públicos. Por isso, defende que o governo se financie somente no overnight, não sancionando este tipo de temor dos rentistas. Afinal, o governo cumprirá a sua parte e, portanto, não faz sentido pagar taxas de juros mais altas do que a taxa determinada pelo banco central, que, como sabemos, será menor que a taxa de crescimento da economia. Ao se financiar somente no overnight, o governo garante essa relação. Fica difícil imaginar porque os outros agentes econômicos se financiariam a prazos mais longos, se nem o governo toma dinheiro emprestado nesses prazos. Viveríamos uma economia no overnight, como nos melhores tempos da hiperinflação, sem crédito de longo prazo.

Banco central que mantém as taxas de juros abaixo da taxa de crescimento econômico, na crença de que o governo controlará os seus gastos para não gerar excesso de demanda e, como consequência, inflação. Esta é a economia do MMT, preconizado por Lara Resende. O que acontecerá quando assumir o Banco Central?

Bejamin Button, afinal, é uma aberração

Lara Resende e os proponentes do MTM insistem na tese de que o governo pode tudo, não tendo restrição financeira alguma, na medida em que é o criador da moeda e não pode, por isso, dar calote. No entanto, ao longo de todo o artigo, o economista vai concluindo o que todo economista mainstream sabe: sem equilíbrio fiscal, nada feito. Tanto faz a explicação que se dê, tanto faz a tese que embasa a conclusão, o que importa é o governo não gastar em excesso e mal.

O MMT seria apenas uma construção mental inútil, por chegar às mesmas conclusões do mainstream, se não fosse perigosa. Como diz Lara Resende, as premissas do MMT, se mal-entendidas, “correm o risco de serem apropriadas pelo populismo para justificar o gasto público demagógico e o estado patrimonialista”. Pois é. Para que correr esse risco, se um governo fiscalmente responsável é também premissa da macroeconomia mainstream? Com a vantagem de que os economistas ortodoxos nutrem um saudável ceticismo em relação aos governos, o que os levam a preconizar um banco central independente, que controla o nível de juros de acordo com metas de inflação, como um contraponto ao governo que “cria” moeda ao gastar.

Não, o normal é que as pessoas nasçam novas e morram velhas. Benjamin Button pode ter alguns pontos de contato com uma vida normal, mas é, no final do dia, uma aberração. A construção mental do MMT é desnecessária, no mínimo. E, como admite seu defensor no Brasil, pode ser perigosa, ainda mais em um país viciado em inflação.

Ver você desmontar as falácias económicas dessa esquerda analfabeta, é emocionante. Parabéns.

Obrigado!

Excelente!

Obrigado!

Obrigado, excelente artigo!

Obrigado!

Para ser preciso, gostei do resumo da MMT – com relação a explicação do mercado de ativos no mundo de verdade seria necessário outro artigo. Mas muito obrigado

Sim, com certeza, trata-se de tema muito amplo.