Em um país onde o pobre devedor paga taxas de juros de três dígitos no cheque especial e no cartão de crédito, e em que as taxas de empréstimos pessoais podem atingir facilmente 50% ao ano, parece até piada alguém se preocupar com uma taxa de 2%, 4% ou 6% ao ano. Ninguém consegue tomar empréstimo nessa taxa de juros. Então, por que se preocupar? Mais do que isso: pra que serve essa taxa, se os bancos acabam cobrando taxas de juros exorbitantes, independentemente do nível da taxa Selic?

O leme do navio

Já notou como a direção de um navio do tamanho de um transatlântico ou de um petroleiro é determinado por um leme muito menor do que o próprio navio?

Esta é a característica da taxa Selic: apesar de pequena, é ela que define a direção do grande navio da economia. A taxa Selic, que é usada pelo Banco Central para remunerar o caixa dos bancos, é o instrumento usado pelo BC para controlar a inflação. Vamos ver como isso funciona.

As correias de transmissão da economia

Apesar de termos usado a figura do leme inicialmente, a melhor ilustração de como a Selic trabalha é através das correias de transmissão.

A Selic é o motor, e transmite o seu movimento para as diversas partes da economia através de correias de transmissão. São cinco essas correias: taxa de juros, taxa de câmbio, crédito, preços dos ativos e expectativas de inflação. Vejamos como cada uma delas transmite a força da Selic, com o objetivo de diminuir a inflação.

Taxa de juros

Aqui, trata-se da remuneração do capital investido. Um empresário, ao tomar uma decisão de investimento, olha para o rendimento dos títulos públicos e pensa: “huuum, será que vale a pena investir nesse projeto ou pegar o dinheiro e comprar títulos públicos?” O mesmo raciocínio faz o investidor em ações ou em qualquer outra coisa que não sejam os títulos públicos.

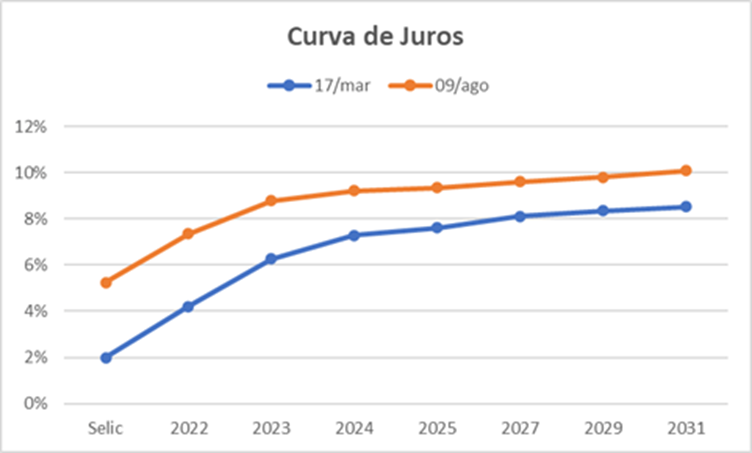

A remuneração dos títulos públicos depende, em grande parte, do nível da taxa Selic. Mesmo os títulos prefixados têm como referência a taxa básica de juros. É o que chamamos de “curva de juros”. No gráfico abaixo, podemos ver a curva de juros em dois dias diferentes: em 17/03/2021, último dia em que a Selic estava em 2% (lembra?), e em 09/08/2021, momento em que começo a escrever este artigo.

Observe como a taxa Selic subiu de 2% para 5,25% entre essas duas datas, levando a remuneração dos títulos públicos toda para cima. A taxa Selic serve como uma referência para a remuneração de todos esses títulos, definindo o que chamamos, em investimentos, de “custo de oportunidade” para os investidores. Quanto maior a taxa Selic, melhor será a remuneração dos títulos públicos e menos atrativos serão os investimentos produtivos, diminuindo a atividade econômica e, consequentemente, a inflação.

Taxa de câmbio

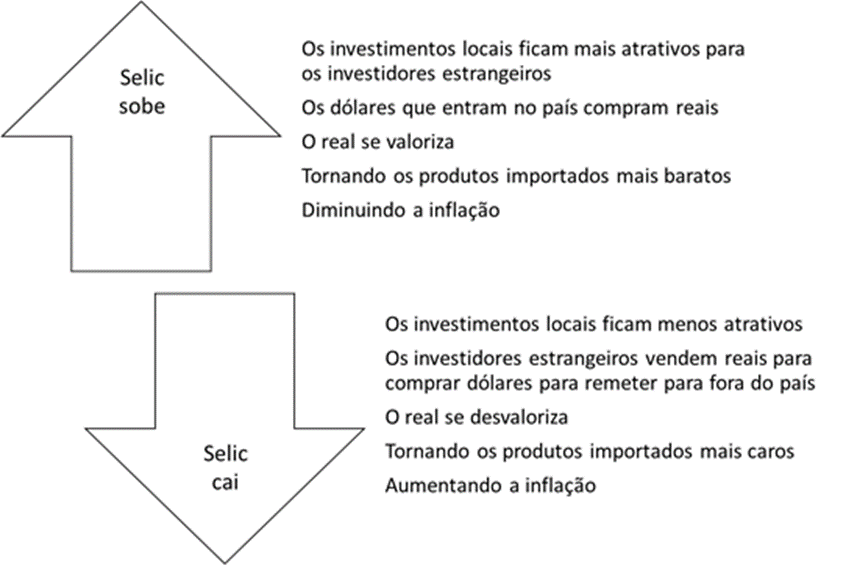

A taxa de câmbio influencia a inflação através dos preços dos produtos importados. E temos uma parte relevante dos produtos que compramos com ao menos um componente importado, ou mesmo que depende de algum serviço importado. Então, se a nossa moeda, o real, se valoriza em relação ao dólar, fica mais barato comprar coisas do exterior, diminuindo a inflação. Se, pelo contrário, o real se desvaloriza em relação ao dólar, as coisas importadas ficam mais caras.

E como a taxa Selic influencia a taxa de câmbio? Simples: quanto maior a taxa de juros, maior a atração por capitais externos. Estes dólares, para entrarem no país, precisam ser trocados por reais. Então, temos uma busca por reais, que se valorizam em relação ao dólar. E, como vimos, se o real se valoriza, as coisas importadas ficam mais baratas, diminuindo a inflação.

Por outro lado, se a taxa Selic fica mais baixa, os investimentos locais perdem a atratividade. Os dólares, então, saem do país. Para isso, é preciso vender reais para comprar dólares. A venda de reais faz com que a nossa moeda se desvalorize. E, como vimos, quando o real se desvaloriza, os produtos importados ficam mais caros, pressionando a inflação para cima. É assim que a taxa Selic influencia a inflação via a taxa de câmbio.

O esquema abaixo resume o que falamos:

Crédito

O canal do crédito é o mais conhecido: afinal, quanto maior a taxa de juros, menor a chance de alguém querer tomar um empréstimo, o que diminui o consumo e, por consequência, a inflação.

No entanto, como dissemos no início desse artigo, as taxas de juros cobradas são tão altas, mas tão altas, que não parece que um aumento de alguns pontos percentuais na taxa Selic possa fazer grande diferença.

Isso é tão mais verdade quanto maior for o custo do empréstimo e tão menos verdade quanto menor for o custo do empréstimo. Por exemplo, as grandes empresas podem contar com taxas de juros muito menores do que nós, pobres mortais. Para elas, uma taxa Selic maior faz sim diferença no momento de tomar um empréstimo. O financiamento imobiliário é outro tipo de crédito que tem uma grande influência da taxa Selic: por ser uma taxa de juros relativamente baixa, costuma acompanhar a Selic de perto. E, quando as taxas do financiamento imobiliário sobem, fica mais difícil vender imóveis, desacelerando este setor da economia.

Então, a taxa Selic vai tanto mais influenciar o crédito quanto mais existirem modalidades de empréstimo que são sensíveis à taxa básica de juros. Como vimos, taxas do cheque especial ou do cartão de crédito são pouco sensíveis. Portanto, as pessoas não vão deixar de tomar esses empréstimos porque a taxa Selic subiu. O mesmo ocorre com certas linhas de crédito subsidiadas do BNDES, em que a taxa não acompanha a Selic. Neste caso, o canal do crédito está entupido, a mudança da taxa Selic não tem o efeito pretendido. O resultado é que mudanças na taxa básica de juros vão influenciar uma porção menor do mercado de crédito e, portanto, será necessário subir mais a taxa Selic do que seria preciso se todo o mercado de crédito dependesse da taxa básica de juros.

Preço dos ativos

Quando a taxa Selic sobe, os preços dos títulos de renda fixa prefixada caem, pelo efeito da marcação a mercado. Os preços das ações na bolsa tendem também a sofrer, porque o custo de capital das empresas fica mais caro. Enfim, de um modo ou de outro, os detentores desses ativos ficam mais pobres. Este é o chamado “efeito riqueza”, que seria mais bem denominado se recebesse o nome de “efeito pobreza”. Ficando mais pobres, esses detentores têm menos propensão ao consumo, desacelerando a atividade econômica e a inflação.

No polo oposto, se a taxa Selic cai, os ativos se valorizam, criando uma sensação de riqueza para os seus detentores, que se animam a gastar mais, impulsionando a atividade econômica e a inflação.

É assim que os “preços dos ativos” servem como canal de transmissão da política monetária para a atividade econômica.

Expectativas de inflação

Por fim, o quinto canal de transmissão da política monetária são as próprias expectativas para a inflação futura. Quando a taxa Selic sobe, os agentes econômicos já projetam uma desaceleração da atividade econômica através dos quatro canais vistos acima. Essa projeção atua sobre a própria inflação presente. Esta é a mágica do sistema de metas de inflação.

O Sistema de Metas de Inflação

No início, era o caos. A inflação no Brasil era um pesadelo sem fim, e as pessoas não sabiam realmente o que estava acontecendo. Ou melhor, sabiam, mas olhavam para o outro lado. Tentavam controlar os preços como quem quebra o termômetro para debelar uma febre. Os planos de congelamento de preços se sucediam, e a inflação sempre voltava com mais força depois que os preços eram liberados.

Até que, finalmente, chegou o Plano Real. Como que por mágica, a inflação desapareceu. A mágica, no entanto, era manjada: atrelar a moeda local ao dólar, uma moeda que sofre bem menos com a inflação. Não era esse o plano inicial, mas passou a ser depois da crise do México, no início de 1995. O Banco Central administrava o câmbio, permitindo desvalorizações controladas, de modo a não impactar a inflação. Funcionou até acabarem as reservas internacionais. No início de 1999, o real não suportou o ataque especulativo e o governo foi obrigado a deixar a moeda flutuar. E agora, o que fazer?

Foi então que se criou o arcabouço que vigora até hoje: o sistema de metas de inflação. Esse sistema, que já havia sido implementado com sucesso em países como Reino Unido, Suécia e Nova Zelândia, parte do pressuposto de que a inflação é um fenômeno a um só tempo monetário e psicológico. Monetário porque quanto mais moeda disponível na economia sem lastro em produção, maior será a inflação. E psicológico (ou de expectativas), porque os agentes econômicos tendem a perpetuar movimentos de aumentos de preços com base em suas expectativas de inflação futura.

A âncora da inflação no sistema de metas é a confiança no Banco Central. O instrumento é a taxa básica de juros, que afeta a inflação através dos cinco canais vistos acima. O Banco Central, através da determinação da taxa Selic, e da sua própria comunicação com o mercado, influencia as expectativas dos agentes econômicos em relação à inflação futura. Se o Banco Central é crível, ou seja, se constrói uma reputação de combate à inflação ao longo dos anos, não precisará subir tanto a Selic para mostrar a sua intenção e convencer os agentes econômicos. E, vice-versa, se o Banco Central constrói uma reputação de leniência em relação à inflação, fica muito mais caro combatê-la, pois, no final, será preciso subir a taxa básica de juros muito mais do que seria necessário se o BC fosse crível.

Claro que tudo isso funciona se o risco associado à dívida pública não explode na cara do BC. Neste caso, a taxa de juros exigida pelos credores da dívida sobe muito, o que não tem nada a ver com a inflação. Ou melhor, acaba tendo, pois excesso de dívida pública provoca inflação, no fim do dia. O BC controla aquela inflação cíclica, causada pelos ciclos próprios da atividade econômica. Uma inflação estrutural, causada pelo excesso de gastos do governo, não tem Banco Central que dê jeito.

O sistema de metas de inflação, em conjunto com uma série de reformas que nos permitiram tornar crível o controle da dívida pública, nos brindou com o mais longevo período de inflação baixa da história do Brasil contemporâneo.

Breve histórico da inflação no Brasil

Para medir a inflação brasileira, vamos usar o índice de inflação da cidade de São Paulo calculada pela FIPE, que possui histórico desde 1940. Antes disso, não há medidas confiáveis de inflação.

Na tabela abaixo, vamos listar todas as moedas desde o cruzeiro, criado por Getúlio Vargas em novembro de 1942. Consideraremos uma nova moeda somente quando tenha havido uma reforma monetária que cortou zeros. Nesta tabela, listamos as moedas, seu tempo de vida, a inflação anual média durante esse período e a inflação acumulada, também no período de vida da moeda.

| Moeda | Início | Fim | Duração | Inflação anual média | Inflação acumulada |

| Cruzeiro | Nov/42 | Jan/67 | 24 anos e 3 meses | 28,4% | 40.275% |

| Cruzeiro Novo | Fev/67 | Fev/86 | 19 anos e 1 mês | 55,5% | 599.006% |

| Cruzado | Mar/86 | Jan/89 | 2 anos e 11 meses | 351% | 7.974% |

| Cruzado Novo | Fev/89 | Mar/90 | 1 ano e 2 meses | 3.735% | 6.942% |

| Cruzeiro | Abr/90 | Jul/93 | 3 anos e 4 meses | 754% | 127.144% |

| Cruzeiro Real | Ago/93 | Jun/94 | 11 meses | 5.531% | 3.924% |

| Real | Jul/94 | Jul/21 | 27 anos e 1 mês (and counting…) | 6,7% | 481% |

Salta aos olhos a imensa diferença entre o Real e as outras moedas. O sistema de metas de inflação e a disciplina fiscal foram os responsáveis por esse pequeno milagre. Espero, sinceramente, que saibamos, como sociedade, preservar essa grande conquista.